A dupla tributação de dividendos pode reduzir os seus rendimentos em dividendos significativamente. Veja como a pode evitar.

(Artigo atualizado a 17-04-2021)

Consulte também o artigo mais recente sobre a dupla tributação de dividendos, seguindo este link.

Relativamente a investimentos, há pouca coisa pior do que pagar mais de metade do rendimento bruto em comissões e impostos. Se este cenário pode acontecer em determinados investimentos nacionais, imagine se for tributado 2 vezes, uma no país de origem e outra em Portugal.

Este artigo é útil para contribuintes com residência fiscal em Portugal e que recebam dividendos de empresas estrangeiras ou através de intermediários financeiros que não tenham sede fiscal em Portugal.

A premissa principal é a de que seja residente fiscal em Portugal. Irei abordar cada um dos cenários possíveis para que mais facilmente se possa enquadrar num deles e entender como evitar a dupla tributação de dividendos no seu caso específico. Está preparado? Vamos lá então.

Poderá estar também interessado em: - Declarar dividendos de ações obtidos no estrangeiro ou em Portugal - Declarar mais-valias de ações obtidas em Portugal - Declarar mais-valias de ações obtidas no estrangeiro

Distribuição de Dividendos

Como já deverá saber, os dividendos de empresas nacionais estão sujeitas a uma taxa liberatória de 28%. Isto quer dizer que tal como acontece nos juros de depósitos a prazo, o valor que recebe é sujeito a retenção de imposto pela entidade que faz o pagamento, quer seja um banco ou corretora, também eles nacionais.

Quando recebe dividendos de empresas estrangeiras, é comum que o país de origem faça uma retenção de acordo com as taxas estabelecidas por ele e posteriormente, se trabalhar com um intermediário financeiro com sede fiscal em Portugal, seja feita também uma retenção de mais 28%, correspondente à taxa liberatória de 28%. O preenchimento do anexo do IRS correto é fundamental para evitar a dupla tributação de dividendos nestes casos.

Para saber mais sobre dividendos, poderá consultar os seguintes artigos:

Dupla tributação de dividendos

A globalização traz um número infinito de possibilidades de investimento. Facilmente e em poucos segundos, podemos investir nos maiores mercados mundiais e nas empresas mais conceituadas a nível Mundial. Esta facilidade traz contudo alguma complexidade na forma como os diferentes países processam e cobram os impostos devidos.

Cabe-nos a nós, investidores, sabermos como cumprir a lei e simultaneamente não pagar mais em impostos além da nossa obrigação legal. Se quisermos ser bondosos, que o sejamos fazendo doações de dinheiro e tempo, mas pagar mais em impostos… não, obrigado!

A dupla tributação de dividendos acontece quando os rendimentos de dividendos são tributados, tal como o nome indica, duas vezes: uma no País de origem e outra em Portugal. Em vez de pagar apenas 28%, poderá ter de pagar muito mais, dependendo da taxa aplicada no país de origem.

A complexidade começa quando cada país quer recolher os impostos, óbvio. Para mim, relativamente aos dividendos de ações, eles deveriam ser cobrados apenas pelo país de origem e simplificava-se assim todo o processo. Não o sendo, vamos enquadrar o seu caso para saber o que necessita de fazer.

Sendo residente fiscal em Portugal, há duas variáveis que necessitam de ser analisadas e compreendidas: a) Sede fiscal do seu intermediário financeiro e b) se os dividendos de ações são cotadas em bolsas internacionais.

a) Sede fiscal do seu intermediário financeiro

Se o seu intermediário financeiro não tiver sede fiscal em Portugal, como é o caso da Degiro, deve obrigatoriamente declarar os seus dividendos na declaração de IRS. Neste caso, é comum ser retido apenas o imposto do país de origem. A taxa que foi aplicada poderá ser maior ou menor que a taxa do imposto que seria retido em Portugal.

Importante reter:

- Se o seu intermediário financeiro não tiver sede fiscal em Portugal, deve declarar os seus dividendos no anexo J do IRS.

Como vamos ver à frente, quando bem feito, este é um dos processos para evitar a dupla tributação de dividendos.

b) Determinação se as empresas que pagam dividendos estão cotadas em bolsas internacionais

A outra variável importante é a determinação da bolsa onde está cotada a empresa sobre a qual recebeu os dividendos. Se a empresa pertencer a uma bolsa internacional, há a possibilidade de estar a haver dupla tributação de dividendos.

Há um outro caso específico que pode ocorrer quando a empresa é cotada numa bolsa nacional, mas ela própria, não tem sede fiscal em Portugal. Temos um caso destes na bolsa nacional. A EDP Renováveis está listada na bolsa de Lisboa mas a sede fiscal da empresa é em Espanha. Neste caso, ao abrigo da lei Espanhola, os dividendos pagos estão sujeitos a uma retenção na fonte de 19% sobre o montante bruto recebido. Pode acontecer que haja dupla tributação de dividendos caso o seu intermediário financeiro faça também a retenção do imposto nacional de 28%. Se nada fizer, já descontou só em impostos 47% (19+28)

Importante reter:

- Se a empresa que pagou os dividendos não tiver sede fiscal em Portugal, deve enquadrá-la como se o seu intermediário financeiro também não tivesse sede fiscal em Portugal;

- Se a empresa que paga os dividendos não estiver listada na bolsa de Lisboa, deve declarar os seus dividendos no anexo J do IRS.

Mecanismos para evitar a dupla tributação de dividendos

A boa notícia é que há basicamente dois mecanismos para evitar a dupla tributação de dividendos. Uma delas tem a ver com convenções assinadas entre Portugal e outros países. A segunda forma é utilizando o crédito de imposto.

Método #1: Convenções entre Portugal e outros países

Estas convenções isentam ou reduzem consideravelmente a tributação no país da fonte, na medida que esses mesmos rendimentos serão tributados posteriormente por Portugal.

A má notícia é que deverá acionar a convenção internacional de eliminação da dupla tributação. Para tal, deve pedir um certificado de residência fiscal nas Finanças e entregá-lo no seu intermediário financeiro. Segundo a Deco, o custo deste serviço poderá ser elevado, tornando-o inexequível para pequenos investidores. E mesmo acionando a convenção, poderá ser sempre cobrado algum imposto no país da fonte.

Método #2: Crédito de Imposto

A outra forma é através da utilização do mecanismo de crédito de imposto. Qualquer investidor pode usar este método quando preenche a declaração do IRS, independentemente de ter usado a convenção ou não. O truque é declarar os seus dividendos recebidos do estrangeiro no anexo J, sem os englobar no anexo E do IRS, sendo que a autoridade fiscal acertará o valor a pagar, tendo em atenção o valor que já foi pago no país da fonte.

Cenários

Os cenários descritos de seguida têm como objetivo que o investidor possa entender mais facilmente o seu caso particular, mas no final a regra é muito simples e fácil de aplicar. Se estiver curioso, pode saltar diretamente para a conclusão onde o processo é resumido.

Se por outro lado, deseja entender um pouco melhor as várias nuances de cada caso, aconselho então a leitura dos cenários abaixo, escusando-me desde já por alguma redundância.

Cenário #1: Intermediário financeiro com sede fiscal em Portugal e dividendos de empresas nacionais

Este é o cenário mais comum dos investidores portugueses que investem com o seu banco ou corretora nacionais e que compram ações nacionais, tais como EDP, Brisa e outras.

O investidor não necessita de tomar qualquer ação pois não houve dupla tributação de dividendos e legalmente, já foi retido o imposto de 28% pelo seu intermediário financeiro. Já fez a sua boa ação fiscal e está 100% dentro da lei.

Apesar de não ser obrigatório, é vantajoso, salvo raras exceções, optar pelo englobamento de dividendos provenientes de ações portuguesas. Tal é válido mesmo que a taxa de IRS se situe no último escalão e deve-se ao facto destes dividendos serem declarados em apenas 50%. Leia este artigo para melhor entender quando não compensa englobar.

Cenário #2: Intermediário financeiro com sede fiscal em Portugal e dividendos de empresas internacionais

Este cenário contempla as empresas que estão listadas em bolsas internacionais e também empresas como a EDPR, que estando listadas na bolsa nacional, não tem residência fiscal em Portugal. O intermediário financeiro tem sede fiscal em Portugal.

Este é o caso mais comum de ocorrência de dupla tributação de dividendos pois o intermediário financeiro com sede fiscal em Portugal é obrigado a reter os 28% de imposto nacional, além do valor que já foi retido no estrangeiro.

Para cumprir as suas obrigações fiscais, não necessita de declarar estes rendimentos pois Portugal receberá o imposto retido pelo intermediário financeiro mas para evitar a dupla tributação, deve preencher a secção de rendimentos de capitais (Categoria E) do anexo J da declaração do IRS. Aí, deverá declarar os rendimentos brutos, o valor retido no país da fonte e o valor retido em Portugal.

Nota: Se declarar os rendimentos obtidos no anexo E do IRS ou simplesmente não os declarar, a autoridade tributária não tem como saber o valor que foi retido no estrangeiro, pelo que é de importância primordial que use o anexo J. De contrário, perderá dinheiro ao ser duplamente tributado e não usar o mecanismo de crédito de imposto.

Cenário #3: Intermediário financeiro sem sede fiscal em Portugal e dividendos de empresas nacionais

Aplica-se nos casos em que a corretora não tem sede fiscal em Portugal, e.g. Degiro, e o investidor compra ações nacionais e.g. EDP.

Ao contrário do que acontece nos cenários #1 e #2, aqui poderá haver a necessidade de declarar os seus dividendos. O que necessita de saber realmente é se houve ou não retenção em Portugal. Se houve, não necessita de declarar. Caso não tenha havido, deverá declarar no anexo J.

Este é o ponto mais sensível pois pode não ser óbvio onde houve ou não a retenção de imposto, pelo que terá de confirmar com a sua corretora, e em caso de dúvida, com a AT.

Nota: Use aqui também o anexo J (se não houve retenção em Portugal), declarando os seus dividendos na secção de rendimentos de capitais (Categoria E).

Cenário #4: Intermediário financeiro sem sede fiscal em Portugal e dividendos de empresas internacionais

Similar ao cenário anterior mas as ações são listadas em bolsas internacionais.

O imposto retido no estrangeiro varia consideravelmente de país para país. Por exemplo, através da Degiro a taxa de imposto pode ir de 0% para empresas do Reino Unido até 35% para empresas da bolsa de Lisboa. Sim, não é um erro. Apesar de Portugal ter uma taxa de 28%, o valor retido pela Degiro é de 35%. Pode consultar a lista de impostos retidos sobre dividendos da Degiro, clicando aqui e acedendo à aba “Retenção na Fonte”.

A recomendação é a mesma do cenário anterior. Tem a obrigação fiscal de declarar os seus rendimentos em dividendos e para poder beneficiar do crédito de imposto, deverá preencher o anexo J.

Conclusão

Se for residente em Portugal e quiser evitar a dupla tributação de dividendos através do mecanismo de crédito de imposto, deverá preencher o anexo J do IRS, secção de Rendimentos de Capitais (Categoria E) sempre que se verifique pelo menos uma das seguintes condições:

- O intermediário financeiro não tem sede fiscal em Portugal;

- A empresa que pagou os dividendos não tem sede fiscal em Portugal;

- A empresa que pagou os dividendos está listada numa bolsa que não seja nacional;

Nesta secção, além dos rendimentos em dividendos brutos obtidos, deverá preencher o montante que foi retido no país da fonte e o montante que foi retido em Portugal. E é isto, estão cumpridas as suas obrigações fiscais e evita assim a dupla tributação de dividendos.

Uma questão… Tenho usado o DeGiro para os meus investimentos, e na minha carteira até o momento tenho 2 empresas portuguesas. Como a DeGiro faz a retenção de 35%, quando eu os declarar no anexo J, tenho direito de receber de volta os 7% diferença (35% – 28% = 7%) ou além dos 35% pago mais 28%, totalizando 63%? O mesmo vale para empresas internacionais (EUA), que pelo formulário W-8BEN, ficamos a pagar apenas 15% de imposto e não 30%, sendo assim, no IRS (anexo J também), além dos 15% que já foi retido, também será retido mais 28%, totalizando… Read more »

Olá,

Exato, deverá ficar com o crédito de imposto que pagou a mais pelas ações portuguesas (os tais 7%).

Este valor será abatido à diferença do imposto retido nos EUA e que deverá pagar em Portugal (28%-15%).

Olá, também me estão a reter 35% nos juros das obrigações portuguesas que compro pelo DEGIRO… Mas já estive a olhar para o anexo J e não percebo como é que o deverei preencher para ter direito ao crédito de 7%. Podes ajudar?

Olá André,

Creio que este artigo o poderá ajudar

http://taofinance.pt/irs-anexo-j-declaracao-de-mais-valias-obtidas-no-estrangeiro/

Obrigado Sergio!

Olá,

Antes de mais parabéns pela explicação extremamente detalhada do tema.

O meu caso será um pouco mais complexo:

– A empresa pagadora de dividendos tem sede fiscal na Irlanda mas é cotada na bolsa de NYC.

– O intermediário financeiro também tem residencia fiscal nos US.

– Tenho o W-8BEN Form preenchido no intermediário.

Com que percentagens serei taxado depois de preencher o IRS em Portugal?

Muito obrigado.

Olá Nuno,

Obrigado.

Creio que o seu caso é idêntico. O intermediário financeiro deverá reter-lhe 15% do valor total em dividendos. Quando preencher o anexo J deverá indicar o montante total e o valor retido em impostos.

Desta forma, deverá ser taxado em Portugal pela diferença entre o imposto legal em Portugal e o que já foi retido pelo seu intermediário. (28%-15%)

Olá Sérgio,

Estou a ponderara abrir conta num banco espanhol devido à oferta de fundos indexados. Nesse caso, aquando do resgate, por exemplo se tiver mais valias, caso não seja ativada a convenção, serei tributado em espanha, não é?

De qualquer das formas terei de declarar os rendimentos no anexo E e posteriormente, com em Espanha a retenção é apenas de 19% pagarei a diferença para os 28%? Será assim?

Obrigado.

Sérgio

Olá Sérgio,

Sim, esse é o meu entendimento. Mas os rendimentos deverão ser declarados no anexo J (secção Rendimentos de Capitais Cat. E)

Bom dia caro Sérgio, Parabéns e obrigado pela explicação detalhada que fez. Gostaria só de colocar 3 dúvidas: 1. No caso da pessoa receber dividendos de ações nacionais através da DEGIRO e que são taxados/retidos a 35%, no Quadro 8A do Anexo J, o código do rendimento é o E11, correto? 2. Na 2ª coluna do Quadro 8A do Anexo J deve-se colocar o código de Portugal no caso de ações nacionais que tenham sede fiscal em Portugal, correto? Dado que nas instruções de preenchimento do IRS é referido que “Na segunda coluna (País da Fonte) deve indicar-se o código… Read more »

Olá Pedro, Relativamente às suas questões: 1. Sim 2. Sim, deve usar o código do país onde a empresa está sediada. 2. Eu uso sempre o código dos Países Baixos, onde a Degiro está sediada, neste caso o 528. Repare que não foi retido qualquer valor em Portugal no caso de ter ações portuguesas, pelo que a AT não tem essa informação. 3. O único documento que uso é o que é disponibilizado pela corretora DeGiro. Se eventualmente a AT for chata a ponto de pedir essa documentação extra, aí vejo como fazer para solicitar esses documentos nos Países Baixos.… Read more »

Caro Sérgio,

Muito obrigado pelas explicações e mais uma vez parabéns, pois foi a primeira pessoa a conseguir responder-me a estas questões (as quais já coloquei inclusive a especialistas nesta área mas que não souberam responder prontamente por não estarem familiarizados ao cenário de utilização de corretoras estrangeiras).

Que bom que pude ajudar. Obrigado

Olá Sérgio,

Não querendo abusar da sua disponibilidade, gostaria só de lhe colocar uma última dúvida:

Ao receber dividendos pela DEGIRO, no quadro Quadro 8A do Anexo J, costuma preencher a COLUNA 4 com o valor retido pela DEGIRO (Imposto pago no estrangeiro – No país da fonte), e deixa em branco as COLUNAS 5 e 6 (Imposto pago no estrangeiro – País do agente pagador – Diretiva da Poupança 2003/48/CE), correto?

Mais uma vez o meu muito obrigado pela disponibilidade

Olá Pedro,

Sim, pode ver exemplos neste artigo:

http://taofinance.pt/como-declarar-dividendos-de-acoes/

(atualizado a 14 Abril)

Olá Sérgio, lendo esse artigo fico com dúvidas no preenchimento das colunas 5 e 6 pois indica que como usa a deGiro usa o código dos Países Baixos na coluna referente ao código do país pagador. No entanto, a coluna está em branco na imagem que mostra. É suposto preencher ou não essas duas colunas e, em caso afirmativo, o valor do imposto retido será igual ao da coluna 4, Imposto pago no estrangeiro – No país da fonte?

Bem observado.

Já removi esse parágrafo que tinha ficado quando fiz alguns ajustes ao artigo.

Só necessita de prencher as primeiras 5 colunas.

Obrigado.

Parabéns pelo fantástico artigo, ajudou muito a esclarecer as minhas dúvidas sobre como evitar a dupla tributação!

Relativamente ao exemplo que apresenta acima, preenche sempre desta forma o Quadro 8A do Anexo J, independentemente da origem da empresa que lhe paga os dividendos? Por exemplo, no caso de uma empresa americana, a Degiro não entrega a retenção aos EUA?

Obrigado!

Olá Ricardo, obrigado.

Sim, tenho preenchido sempre assim. Não sei se a Degiro entrega a retenção aos EUA mas sei que são eles que retêm o imposto sobre os meus dividendos, sendo portanto a Degiro o agente pagador.

Mas a lei tem sempre muitas ambiguidades, propícias a múltiplas interpretações… Se tiver possibilidade, confirme sempre com as finanças ou com um contabilista especializado neste tipo de rendimentos.

Olá Sérgio,

Relativamente aos dividendos de ações internacionais através da Degiro devem ser declarados todos os anos ou apenas na altura da venda das ações?

Existe valor mínimo para que seja declarado? ou está isento até certo valor?

Obrigado e cumprimentos

Olá António,

Os dividendos devem ser declarados todos os anos, quer sejam pela Degiro ou outra corretora.

As mais-valias, só no ano em que vende as ações.

Infelizmente, Portugal não tem atualmente nenhuma política de isenção de rendimentos em dividendos. Até sobre 1€ de lucro eles querem ir buscar a sua parte 😐

Olá Sérgio,

Relativamente à Degiro os custos de conectividade são declarados?

Obrigado e cumprimentos

Olá António,

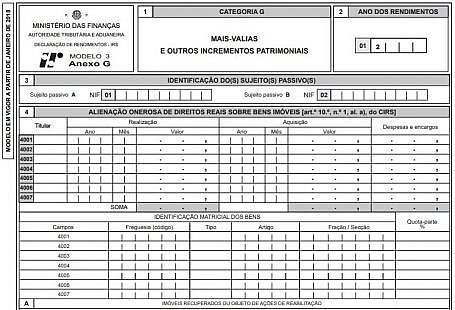

As instruções de preenchimento do quadro 9 do anexo G dizem o seguinte em relação à declaração de despesas:

Face ao exposto, a minha interpretação é que os custos de conectividade não poderão ser declarados como despesas e ou encargos.

Boa noite Sérgio,

Estou a preparar o preenchimento do IRS e no relatório da Degiro vem duas linhas que não sei onde declarar:

– Comissções de transações

– Menos valias do Funshare UCITS cash fund.

Obrigado e cumprimentos

Bom dia António,

Acabei de publicar um artigo que o pode ajudar a esclarecer as suas dúvidas.

http://taofinance.pt/irs-anexo-j-declaracao-de-mais-valias-obtidas-no-estrangeiro/

* eu estaria tentado a incluir tb as menos valias do Fundshare da mesma forma que as restantes mais/menos-valias açõesBoa tarde Sérgio,

Não sei se alguém tentou já preencher o anexo J quadro 8A.

Tentei como demonstrou na sua imagem:

http://taofinance.pt/wp-content/uploads/2020/02/categoria-e-exemplo.jpg

mas obtenho o erro:

Os campos código país e imposto retido não estão disponíveis para o ano dos rendimentos declarado. (360J)

Alguém mais pode conferir se tem o mesmo erro?

Desde já um muito obrigado.

Olá Carlos,

Confirmo que estou a obter o mesmo erro.

Acredito que seja algum problema técnico no portal das finanças, o que é normal no início do período de preenchimento das declarações.

Vou experimentar novamente dentro de alguns dias para ver se o erro continua.

Boa tarde Sergio, Desde já quero dar-lhe os parabéns pelo excelente conteúdo que tem vindo a publicar. Relativamente ao assunto citado no comentário anterior, existe alguma novidade ou é melhor aguardar alguns dias? Segue comentário da Deco Proteste: “… A segunda, mais simples e menos dispendiosa, é pedir o crédito de imposto quando preencher a sua declaração de IRS, independentemente de ter acionado a convenção internacional. Basta declarar os dividendos recebidos do estrangeiro no anexo J, sem os englobar no anexo E, e a administração fiscal fará as contas e devolverá parte ou a totalidade do imposto pago lá fora.”… Read more »

Olá Emanuel,

Obrigado.

Acabei de ligar pela 2ª vez para a AT e a chamada foi abaixo no início da explicação, em ambas as vezes :(.

Voltarei a tentar amanhã.

Olá,

Falei com 4 profissionais da AT e nenhum deles me soube explicar o erro.

Aconselharam-me a reportar o erro para o e-balcão.

Caro Sergio Maria, Quero desde já agradecer todo o trabalho em esclarecer estas diversas questões que a meu ver a AT podia claramente simplificar. Quando tiver novidades do erro se puder partilhe por favor! Se me pudesse esclarecer o seguinte ficar-lhe-ia muito agradecido. Eu tenho conta no degiro e no Best, e tenho dividendos estrangeiros e portugueses nas duas contas. Até agora tinha a residência fora de Portugal o que facilitava os preenchimentos, mas não é o caso para 2019. Percebi pelo exemplo do de giro que indica sempre o pais da fonte e no pais do agente pagador o… Read more »

Olá Luís,

Obrigado. Acabei de adicioanar um artigo sobre como declarar os dividendos que deverá esclarecer as suas dúvidas.

No exemplo que apresenta, pode declarar apenas 50% dos dividendos se optar pelo englobamento.

Leia tudo aqui: http://taofinance.pt/como-declarar-dividendos-de-acoes/

O erro mantém-se. Falei com funcionários da AT e todos me garantiram que estava bem preenchido e que desconhecem a origem do erro.

Aconselharam também a enviar um email para o e-balcão a explicar a situação 😐

Boa sorte no preenchimento da declaração.

Olá Sério,

Desde já obrigado pelo fantástico artigo.

Estou também a ter este erro (360J), com a diferença que estou a por no país da fonte o país da empresa que me pagou o dividendo por ser essa a origem do rendimento (conforme confirmado por uma especialista da área). Abri caso no eBalcao e aguardo resposta, darei feedback aqui conforme o tenha.

Cumprimentos

Olá André

Fantástico, vou aguardar então pela resposta ao caso que abriu.

Obrigado.

Olá Sérgio,

Não está fácil…já tive duas interacções com o eBalcao, onde simplesmente me deram mais instrucções de preenchimento, sem que tenha resolvido o erro. Já experimentei por o valor do imposto retido também na coluna 5 (“No país da fonte”) . Estive ao telefone com a AT e também não conseguiram ajudar, acabei por enviar agora email para o meu serviço de finanças a explicar a situação e pedir ajuda.

Já alguém conseguiu ultrapassar este problema?

Cumprimentos,

Olá André,

Eu também estive quase 30 min ao telefone com a AT e não consegui esclarecimento sobre nenhuma das minhas questões.

É triste que estes profissionais sejam colocados atrás do serviço de atendimento ao cliente sem a necessária formação.

Boa noite caro Sérgio,

No seguimento da sua resposta, eu preenchi o anexo J sem preencher o anexo E.

Tenho dividendos nos EUA pagos pelo BIG. 15% + 28%

Quero englobar, devo preencher os 2 anexos? 50% do bruto no anexo E e no anexo J 100%?

Ou basta o anexo J para englobar e receber os 50% dos 28% e os 15%?

Olá Pedro,

Se os dividendos são de empresas estrangeiras, deverá declarar a sua totalidade no anexo J.

Supostamente só deverá declarar em 50% as mais-valias de ações portuguesas ou de ações da UE que cumpram os requisitos da directiva 2011/96/UE

No anexo J deverá indicar o imposto que lhe foi retido nos EUA e o imposto que foi retido em Portugal.

Bom dia Caro Sérgio,

Desde já obrigado pela resposta.

Eu fiz exactamente como diz no seu artigo, a única diferença é que coloquei os 100% do bruto em vez do 50%, a declaração foi declarada certa no portal.

A minha questão é… No anexo J recebo só os 15%? para evitar a dupla tributação ou também recebo os 28% ou parte deles…

Não consegui simular por causa dos rendimentos no estrangeiro e é o primeiro ano com dividendos.

Não fiz anexo E só fiz o anexo J mesmo sendo o BIG uma corretora nacional.

Obrigado

Olá, Parece-me correto então. Sobre os 28%, não receberá nenhum valor a não ser que tenha as condições reunidas para optar pelo englobamento e vir a pagar de acordo com o seu escalão de IRS (útil apenas se for inferior a 28%). Sim, os 15% deverão funcionar como crédito de imposto. Digo “deverão” porque na prática, e como disse muito bem, não é possível fazer a simulação quando temos rendimentos obtidos no estrangeiro. (Espero que para o próximo ano seja possível fazer a simulação e ter a certeza que o software da AT está a processar os impostos pagos como… Read more »

Boa tarde caro Sérgio,

Mais uma vez obrigado.

“Sobre os 28%, não receberá nenhum valor a não ser que tenha as condições reunidas para optar pelo englobamento”.

Sobre esta parte da sua resposta está a dizer que o anexo J chega para englobar os 28% no IRS ou preciso do anexo E e para isso fazer uma declaração de substituição.

O meu objectivo é ir buscar os 43% (28%+15%).

Obrigado

Olá,

Acho que não estou a entender a parte de querer is buscar os 43%. Os dividendos são tributados de forma autónoma em 28%. Tem sempre de pagar imposto sobre estes rendimentos.

Agora, poderá pagar um pouco menos se o escalão de IRS do seu rendimento colectável estiver abaixo de 28%, optando pelo englobamento. Neste caso, e para esses mesmos dividendos que referiu basta preencher o anexo J. No entanto, se optar pelo englobamento e tiver outros rendimentos de capitais e.g. juros, terá de os declarar também (se foram obtidos em Portugal, então será no anexo E).

Boa tarde Caro Sérgio, Eu recebo toda a retenção na fonte do que desconto do trabalho por conta de outrem e quero ir buscar os 43% dos dividendos no IRS (Escalão – de 7000 euros). Ponto 1: o anexo J só vou buscar os 15% da dupla tributação certo? ou vou buscar também algum dos 28%? Eu escolhi englobar no anexo J. Ponto 2: eu enviei o IRS com anexo J mas não declarei no Anexo E (os dividendos). Preciso de enviar o anexo E para receber os 28% ou parte deles? Ou o anexo J faz isso. Pelo que… Read more »

Olá,

1) Deverá ir buscar o valor total usando o anexo J. É aí que deve identificar esses rendimentos e respetivos impostos.

2) Se está a falar sobre os mesmo que declarou no anexo J, não necessita. São apenas declarados 1 vez e num único anexo.

Veja da seguinte forma: Anexo E deve ser usado para dividendos obtidos em território português. Anexo J deve ser usado para dividendos obtidos no estrangeiro.

Isto deve eliminar todas as dúvidas que tem sobre qual o anexo a usar.

A resposta da AT em relação a isto

“A Autoridade Tributária e Aduaneira (AT) agradece o seu contacto.

Para o ano de 2019, já não existe o regime da Diretiva da Poupança 2003/48/CE. Desta forma, no quadro 8A, do Anexo J, nas colunas respeitantes ao” Imposto pago no estrangeiro”, deverá eliminar o preenchimento da coluna do “Código do País” e do “Imposto retido”. O valor do imposto retido deve ser indicado na coluna “No país da fonte.”

Com os melhores cumprimentos

AT- Autoridade Tributária e Aduaneira”

Pode ler este artigo para mais detalhes.

http://taofinance.pt/como-declarar-dividendos-de-acoes/

Obrigado.

Corrigindo o problema desta forma, surge um novvo erro agora reportado correspondendo a “Para os códigos de rendimentos indicados, não devem ser declaradas retenções na fonte em Portugal. (175J)“… Alguma solução?

Olá,

O que está a tentar declarar e qual o código do rendimento que está a usar?

Os campos de código e imposto retido para o ano dos países não estudados estão disponíveis. (360J)

Estou enfrentando o mesmo problema em 2022.

Se ganhei 8750 euros de salário como trabalhar independente e optei por fazer o englobamento em ações que me renderam 3000 euros. Isso aumentará o escalão de imposto em que estou (para 26,5% de 23%) ?

Deverá fazer a simulação pois depende de outros fatores, por exemplo despesas, deduções à coleta, PPR, etc.

Infelizmente a simulação não funciona por causa de ações estrangeiras

É verdade, mas poderá simular como se fossem rendimentos obtidos em Portugal, não usando o anexo J na sua declaração de simulação.

A partir daí já deverá ter uma ideia mais aproximada se lhe será vantajoso englobar ou não.

Para dividendos, use o o anexo E e para mais-valias, o anexo G.

Boa sorte.

Olá Sérgio, Em primeiro lugar parabéns pelos artigos no seu blog, pois tira as dores de cabeça a muitos investidores por esta altura do ano. Em segundo queria deixar aqui algumas dicas para melhorar este artigo caso queira fazer uma revisão. Aconselho o seguinte: 1. Fazer referência no inicio do artigo que as mais valias e os dividendos são declarados em categorias diferentes dentro do anexo J. Pode utilizar a estrutura inicial do artigo das mais valias para fazer referência aos vários artigos; 2. Dar exemplos concretos de preenchimento tal como está em alguns comentários. Deixo esta opinião uma vez… Read more »

Olá Ismael,

Muito obrigado pelas dicas e por seguir o blog. Este foi um dos primeiro artigos que escrevi sobre o assunto e só esta semana abordei o tema da declaração das mais-valias.

Quero fazer um também relacionado com a declaração de dividendos obtidos no estrangeiro para complementar esta informação.

Abraço

Boa tarde Sérgio,

Parabéns pelo fantástico blog e pelas dicas que nos vai dando. Vou ficar a aguardar o artigo para validar a forma de declarar os dividendos 🙂 pois vai ser a primeira vez que o vou fazer

Consegue por favor dizer-me onde é que no site da DEGIRO é possivel retirar um report de dividendos pagos durante o ano?

Muito Obrigada

Olá Tânia, Obrigado.

Pode ter acesso aos relatórios, localize o ícone “Atividade” na barra lateral esquerda, e de seguida clique em “Relatórios”

Aí basta encontrar o relatório com o nome “Relatório Anual 2019”

Já pode ler o artigo aqui http://taofinance.pt/como-declarar-dividendos-de-acoes/

Boa tarde, Se possível gostaria que me esclarecesse o seguinte: duas ETFs estrangeiras (Bolsa de Nova Iorque e Frankfurt) pagaram-me dividendos em Dezembro de 2019. Estou a falar de cerca 3 (três) euros cada. A minha questão é se sou obrigado a declarar estes valores no IRS deste ano? Não sei se houve dupla tributação mas, tendo em conta os valores envolvidos, desculpe a expressão, estou-me nas “tintas” para isso e só coloco estes valores no IRS se for obrigatório. O meu intermediário financeiro é o Banco Big. Já agora, sem querer abusar, também tenho uma dúvida sobre o IRS… Read more »

Olá Luís, Se o big já efetuou a retenção e não está preocupado (dado os baixos valores) se foi duplamente tributado ou não, não terá de os declarar. No entanto, se não foi tributado em Portugal, deverá declarar os mesmo. (poderá verificar essa informação no documento emitido pelo Big na altura do pagamento) Quanto à 2a questão: O meu entendimento é que o anexo não é importante mas sim a categoria dos rendimentos. Mais-valias de ETFs claramente pertencem à Categoria G, quer sejam preenchidos no anexo G ou J. Eu não estou 100% certo que as mais-valias de OT sejam… Read more »

Boa tarde,

Muito obrigado pela informação.

Vou então verificar a questão dos dividendos com o Big e relativamente às mais-valias verificarei a questão das OT com a linha de atendimento da AT.

Parabéns pelo blog de que obviamente subscrevi a Newsletter para me manter devidamente informado.

Cumprimentos,

Luís Guerreiro

Obrigado também Luís,

Bons investimentos.

Alguma razão para não recomendar sempre o englobamento de dividendos quando a carteira apenas inlcui ações nacionais ou da UE?

É que nesse caso apenas se declaram 50% dos ditos dividendos, pelo que a taxa aplicada fica sempre abaixo dos 28% da taxa liberatória.

Estou a assumir que os juros são orrelevantes nestes dias que correm.

Olá Emanuel, A sua questão é muito interessante e estive a ver como tal poderá ser feito. Creio que o desafio é o de ter prova que uma determinada empresa da UE cumpre os requisitos e condições estabelecidos no artigo 2.º da Diretiva n.º 2011/96/UE, do Conselho, de 30 de novembro, efetuada através de declaração confirmada e autenticada pelas autoridades fiscais competentes do Estado membro da União Europeia Ver Artigo 40.º-A do código do IRS http://info.portaldasfinancas.gov.pt/pt/informacao_fiscal/codigos_tributarios/cirs_rep/Pages/irs40a.aspx Legalmente e sem esta prova, não podemos declarar os dividendos da UE em 50%. Obrigado. Nota: Este comentário foi editado a 14 de Abril… Read more »

A minha opinião: Emanuel, A palavra «sempre» não se pode aplicar, pois dependerá do perfil de cada contribuinte. Imagine que o senhor é senhorio e além disso recebe lucros anuais de empresas que tenha…imagine 150000€, pelos quais já reteve 28% de taxa liberatória. Agora pense o que teria de pagar a mais por querer englobar uns meros dividendos. É que para fugir aos 28% o senhor seria também obrigado a englobar 50% dos tais «150000€», logo…já foste! Não se esqueça que não se pode englobar um rendimento isoladamente. Ao englobar um tipo de rendimento, os outros (quem os tenha) virão… Read more »

Só uma correcçao a este comenta´rio: Não se engloba todos os rendimentos, mas sim toda a categoria desse rendimento que quer englobar.

Quanto à questão do englobamento, é verdade que dizer sempre não é correto, mas 99% das vezes não compensa. Recorrem sempre ao simulador do irs e vão guardando cada versão das simulaões.

Olá Sérgio, obrigado pela explicação.

A minha dúvida prende-se com o facto de, tendo recebido dividendos de uma empresa portuguesa através da deGiro, se tenho apenas que preencher o anexo J ou se necessito de preencher o anexo E também. Não consegui entender totalmente pelo artigo.

Obrigado!

Olá Luís,

Só necessita de preencher o anexo J

Olá Sérgio,

não percebi se devo declarar alguma coisa no anexo E se me encontrar na situação do cenário #3, Intermediário financeiro sem sede fiscal em Portugal e dividendos de empresas nacionais.

Terei apenas de preencher o anexo J, ou o E também terá de ser preenchido?

Olá Luis,

Como disse anteriormente é o anexo J que deve preencher.

Eu sei que pode ser confuso porque os dividendos pertencem à Categoria E. Se estes forem obtidos em território nacional, preenche-se o anexo E, caso contrário preenche-se o anexo J.

Boa noite Sérgio, Tem sido desde o primeiro dia um prazer e privilégio poder ler o que escreve nestas linhas, e gostaria de agradecer-lhe não só pelo trabalho de literacia financeira que desenvolve junto desta comunidade como pela partilha de experiências e detalhes da sua aventura no mundo financeiro: obrigado! Igualmente, não poderia deixar de colocar uma questão (muitas teria) que se prende com o pagamento de dividendo em acções, “Stock Dividend”, “SCRIP’s”, “DRIP’s”, etc.. Como são processados os impostos nestes cenários de re-investimento? Em particular para o caso de empresas cotadas e com sede no estrangeiro, via… Read more »

Olá Luís,

Obrigado por seguir o blog TaoFinance.

Em relação à sua questão sobre os DRIP (Dividend ReInvestment Plan): Pessoalmente nunca utilizei esta opção mas aqui vai a minha opinião.

No caso de receber dividendos em forma de ações, o que me parece correto é de considerar isso como uma aquisição normal de ações. Só terá de as declarar quando as vender, com a particularidade do valor de aquisição ser zero.

Sendo de empresas estrangeiras, não importa onde o intermediário finaneiro está sediado. Deverá usar o anexo J.

Embora o post se refira a dividendos de acções será que pode ser aplicada a juros de obrigações estrangeiras? No meu caso, adquiri obrigações de uma empresa americana através de corretora portuguesa. Em 2020, quando recebi os juros, foram retidos 30% de imposto nos EU (porque não entreguei o w8ben,a tempo), e mais 28% pela corretora em Portugal. Com muita tristeza minha, já tinha dado este dinheiro como perdido, mas a leitura deste post deu-me esperança que talvez possa recuperar uma parte do imposto pago. Assim, presumo que em 2021 quando declarar os rendimentos, poderei recuperar parte do imposto cobrado,… Read more »

Olá António,

Sim, o mesmo princípio deverá aplicar-se a qualquer rendimento e talvez ainda vá a tempo de retificar a última declaração de IRS.

Pode usar o código E20, colocando na coluna “No País da Fonte” o montante que foi retido nos EUA e na coluna “Retenção na Fonte” o imposto retido em Portugal.

Boa sorte

Artigo muito bem explicado, mas pergunto a vossa senhoria no caso de o país de situação da aplicação de onde resulte os dividendos, isentá-los ao aplicador residente em Portugal, sendo ou não, nato?

Obrigado António.

Desculpe, não sei se entendi a sua questão plenamente. Poderia reformular por favor?

Desculpe-me, vou reformular: no caso de aplicar em um país no qual os dividendos recebidos sejam ISENTOS, como fica o IRS em Portugal, sendo eu português nativo ou residente de outra nacionalidade?

Entendi, refere-se por exemplo ao caso do Reino Unido onde até um determinado montante estamos isentos de impostos, certo?

Se for residente fiscal em Portugal, é obrigatório declarar esses rendimentos em Portugal.

Se apesar de ser português, estiver com a sua residência fiscal fora de Portugal e os ganhos não tenham tido origem em Portugal, não necessita de declarar os mesmos à AT portuguesa.

(No entanto, poderá ter outras obrigações fiscais no seu país de residência)

Bom dia.

Parabéns pelo óptimo site.

Tenho uma dúvida de principiante….

Quando se recebe dividendos através de uma correctora “estrangeira”, o valor que ela nos retém/desconta, é entregue ao Estado português, não é?

Porque o valor retido é um ganho MEU, e como tal tributável em Portugal….

obrigado

Obrigado Vítor.

Eventualmente, se as empresas tiverem sede fiscal em Portugal mas não no caso de empresas com sede fora do território nacional.

É tributável em Portugal e é por isso que irá pagar o remanescente quando preencher a sua declaração de IRS. Repare que quando recebe dividendos, poderá nem ser retido qualquer valor, como acontece geralmente no mercado Londrino.

Obrigado pela resposta.

Para complicar (ou não…), mais as coisas, no meu caso particular trata-se de um ADR (ticker SQM), cotado no NYSE.. e comprado na DEGIRO

Temos assim:

sede de empresa: CHILE

cotada em : NYSE(USA)

intermediário registado em : HOLANDA

país do investidor: PORTUGAL

Quer isto então dizer que a DEGIRO entrega o que me desconta ao fisco CHILENO, certo?

Obrigado

Olá Vitor,

Eu acredito que sim, de acordo com a informação disponibilizada pela Degiro.

“Quando você investe em instrumentos financeiros, poderá encontrar impostos sobre os seus rendimentos, tais como dividendos ou cupões. Diretamente no pagamento do rendimento, o imposto é retido e pago às autoridades fiscais do país de residência da organização que o paga (país de origem). Esta forma de tributação denomina-se de retenção na fonte. São exemplos a retenção na fonte de impostos sobre dividendos e sobre juros.”

https://www.degiro.pt/tax.html

Olá Sérgio, mais uma vez parabéns pelo conteúdo do site. Preciso da sua ajuda se possível. Tenho conta num broker Português e tenho carteira com 7 empresas dos EUA. Todas elas pagam dividendos, 4 delas pagam mensalmente. Estou a pagar 30% de impostos nos EUA e a fazer retenção na fonte do broker de 28%. A semana passada quando recebi os primeiros dividendos, confrontei-os com o formulário Formulário W-8BEN, onde de imediato eles confirmaram a disponibilidade para ativar o meu pedido. No entanto liguei e a explicação deles foi: fico a pagar 15% nos EUA + 28% em Portugal. A… Read more »

Olá Álvaro! Obrigado.

Sim, esse é também o meu entendimento. As corretoras nacionais são “obrigadas” a reter os 28%, independentemente se já foi retido ou não algum valor anteriormente.

Uma forma de contornar esse inconveniente é a de utilizar uma corretora sem sede fiscal em Portugal (para negociar ações de empresas fora do território nacional)

Eu uso essencialmente a Degiro e tenho um pequeno montante na Trading 212. Talvez queira dar uma olhada.

De qualquer forma, esse montante que “pagou a mais” deverá ficar como crédito de imposto se preencher o anexo J corretamente.

Bons investimentos! 🙂

Olá Sérgio, Muito Obrigado pela clara resposta.

Tenho conta na Degiro mas tive uns contratempos com eles, pois alguns ativos vão deixar de estar disponiveis até ao final deste ano. Assim procurei uma corretora diferente, sou investidor a longo prazo e tenho medo de voltar a ter este tipo de problema e ser novamente forçado a vender posições.

Mais uma vez Obrigado e boa continuação no excelente trabalho que tens feito.

Abraço e bons investimentos.

Como eu o entendo. Tenho duas posições atualmente na Degiro que terei de fechar até ao início de Dezembro.

É só mais um dos muitos obstáculos que nós investidores enfrentamos 🙂

Abraço

Boa tarde,

Estás informações são muito esclarecedoras.

Queria saber se há maneira de, quando vendo uma ação com mais valia mas uso o dinheiro para comprar outra ação, não ter de pagar impostos uma vez que não estou a tirar ganhos para mim ainda.

Obrigado.

Olá José,

Infelizmente tal não é possível.

Assim que temos lucros de dividendos ou mais-valias de ações, iremos ser tributadoes pelos mesmos.

O meu problema é que o meu banco de NFC português retêm-me sobre os dividendos de empresas dos USA os 28% de IRS mais 15% de IE ou seja 43%. No entanto constato que mesmo declarando estes rendimentos e respectivas retenções no dito Anexo J, a AT não me devolve os 15% retidos nos USA. Dizem que para me devolverem esta dupla tributação e beneficiar da taxa liberatória dos 28% tenho que englobar estes rendimentos do Anexo J (?) Como a minha taxa de imposto é superior aos 28% será que este englobamento impede de me ser devolvida a dupla… Read more »

Olá,

Esse dinheiro que pagou a mais deveria ficar como crédito de imposto.

Quem é que lhe disse que teria de optar pelo englobamento, a AT? E se sim, consegue saber em que artigo do IRS se basearam para lhe darem essa resposta?

Como eu faço englobamento das Mais Valias Financeiras (Anexo G nr9) para beneficiar de reporte de perdas antigas, não é verdade que devo por isso também englobar os Dividendos USA (Anexo J nr8), uma vez que são ambos rendimentos da mesma categoria (financeiros) ?

Ou posso englobar no Anexo G e não englobar no Anexo J ( IRS de 2019 entregue em 2020).

Obrigado

Olá Joaquim. Rendimentos sobre incrementos patromoniais (Cat. G), exemplo: mais-valias de ações têm natureza diferente dos rendimentos de capitais (Cat. E), tais como juros, dividendos, etc. Quando os rendimentos da Cat. G são obtidos em Portugal, deve registá-los no anexo G. De forma análoga, quando os rendimentos da cat. E são obtidos em Portugal, deve registá-los no anexo E. No entanto, tanto os rendimentos da cat. G como da cat. E que foram obtidos no estrangeiro devem ser declarados no anexo J, nos respetivos quadros. Portanto, pode optar pelo não englobamento de dividendos mesmo que opte pelo englobamentos dos rendimentos… Read more »

OK então continuo a englobar a Cat G (que me convêm) e não englobo a Cat J (prefiro pagar a liberatória de 28% à minha taxa)

No entanto o IE que paguei nos USA de 15% vai-me ser considerado como Retenções na Fonte, e como tal abatido ao bottom line de Coleta Líquida, certo ?

Já agora … será que o meu Banco não poderia evitar isto fazendo deduzir automáticamente o IE à Taxa Liberatória, em vez de ter eu de andar com estas afinações ?

Muito obrigado pelas suas respostas esclarecedoras.

Creio que queria dizer cat. E, uma vez que não há categoria J, mas sim rendimentos de cat. G e E que são declarados no anexo J do IRS (rendimentos obtidos no estrangeiro).

Sim, deverá ser abatido, mas o seu banco, tanto quanto sei, é obrigado a reter esses impostos.

É por isso que nestes casos, mais vale usar uma corretora estrangeira e evitar a retenção adicional de 28% pelo banco/corretora nacionais

Claro Anexo J Cat E …

Vou então desenglobar o Anexo J

Obrigado mais uma vez

Bom dia,

Obrigado pela explicação detalhada. Gostaria de acrescentar um cenário no qual me enquadro: Estive a trabalhar na Holanda e, como parte da minha remuneração, recebi ações da empresa. Nestas ações, distribuídas trimestralmente, uma parte era automaticamente “vendida” para cobrir impostos na origem, ficando o restante montante na minha carteira. Entretanto voltei para Portugal mas mantenho a carteira de ações. Se vender as ações e receber o montante em Portugal, serei novamente tributado sobre o valor total?

Obrigado!

Olá Pedro, Em Portugal, geralmente pagamos impostos sobre as ações recebidas como se fossem rendimentos de trabalho. Imaginando que recebeu 100 ações e que tinham um preço nominal de 1€. Neste caso, no IRS do ano seguinte teria de pagar impostos sobre estes 100 euros, segundo o seu escalão de IRS. Quando vender as ações, o preço de compra seria de 1€ (preço a que estavam quando as recebeu), pelo que só teria de pagar impostos sobre a diferença de preço de venda e de aquisição. Acredito que se pagou imposto na Holanda quando as adquiriu, só terá de pagar… Read more »

Boa noite,

Quanto se paga de impostos de dividendos de acções dos EUA.

– Retenção na fonte será: 15%

Mas a minha questão é quanto é que me vão cobrar ao declarar no IRS?

– 8% ? (23-15)

– 0 (porque já foi cobrado na fonte?)

– 23% (perfazendo no total 38%??!?!?!)

Obrigado!

Olá Diogo,

preenchendo corretamente o anexo J, deverão cobrar a diferença entre os 28% e os 15% que já pagou.

Isto caso não opte pelo englobamento. Não sei se entendi onde foi buscar os 23%

Olá Sergio,

Sim queria dizer 23%.

Eu uso o 212 trading, tenho de preencher o formulário ou eles ja so cobram 15% (accao americana)?

Ainda nao recebi nenhum dividendo, sou novo nestas andanças.

Obrigado.

Se preencheu o formulário W-8BEN deverá ser-lhe retido apenas 15% sobre ações americanas, mas pode não ser assim para todos os títulos como acontece com a Degiro.

Preste atenção com os dividendos que a T212 paga pois não costumam referir o valor bruto e desse modo, não sabe quanto pagou de impostos.

http://taofinance.pt/trading212-avaliacao-dividendos/

https://helpcentre.trading212.com/hc/en-us/articles/360007139318-How-to-fill-in-a-W-8BEN-Form-

O 212 trading diz que é automatico. Vou receber o primeiro dividendo em Fevereiro e fazer as contas a ver se bate certo.

Obrigado!

Correção: “queria dizer 28%”

Olá Sérgio,

Excelente artigo, confesso que esta situação da fiscalidade é confusa e tenho ouvido versões contraditórias sobre a dupla tributação, mas agora já fiquei mais esclarecido.

Apenas uma última dúvida, em relação a ações dos EUA, a regra dos 28%-15%, aplica-se tanto a dividendos como a mais-valias na venda de ações?

Obrigado e continuação de bom travalho!

Olá Rafael, Obrigado.

A regra não se aplica às mais-valias porque geralmente não paga impostos quando vende.

O normal é pagar os 28% quando preenche a sua declaração do IRS.

Excelente!

No portal das financas nao ha forma de dizer qual a corretora. Como o fisco valida o valor declarado?

Mesmo que houvesse forma de dizer qual a corretora, haveria aqui outro problema de fundo.

É que segundo a legislação, as alienações devem ser efetuadas segundo o critério volumétrico FIFO, o que faz com que as primeiras ações que foram adquiridas sejam as primeiras a serem vendidas, independentemente da corretora.

Como o fisco valida ou se valida os valores declarados, não lhe sei dizer.

Obrigado pelo excelente trabalho e por toda a informação partilhada.

Tentei ver os comentários todos e pareceu-me que não vi esclarecida a minha dúvida: Para beneficiar de crédito de imposto relativamente a dividendo recebidos em corretora sem sede em Portugal (Degiro), tenho que optar pelo englobamento dos mesmos (anexo J)? ou o crédito de imposto é independente do englobamento?

Obrigado

Olá Luís,

Não necessita de fazer o englobamento.

Sobre o crédito de imposto e o tópico deste artigo, aproveito para informar que a AT pode não estar a fazer o crédito de imposto como deveria.

Esta semana pedi esclarecimentos adicionais à AT, para que possa ter a informação mais fidedigna que espero partilhar oportunamente.

(Na dúvida, e para o seu caso concreto, deve sempre confirmar com a AT)

Obrigado.

Boa Tarde , Obrigado pelo excelente post. Queria tirar uma duvida que ainda não vi esclarecida em nenhum lugar. Uso a Etoro, e mesmo com o formulário W-8BEN preenchido eles retêm sempre os 30 % dos dividendos das ações norte americanas. (pratica comum da corretora para todos) A minha questão é a seguinte: visto ser sempre retido 30 % , quando for declarar no IRS eles ainda me vão cobrar mais 28% em Portugal totalizando assim 58% ou irei receber 2% visto que retive 30% e não 15% ?. Já vi sites que dizem que a AT devolve os 2%… Read more »

Olá André, Eu gostava de lhe dar uma resposta precisa, e também em linha com o conteúdo deste post. No entanto, tenho indícios que a AT poderá não estar na prática a aplicar o crédito de imposto como deveria. Teoricamente, deveria ficar com crédito de imposto de 2%. Na prática, tal poderá não estar a ser implementado, o que faria com que pagasse mais 28%. Eu sei, é frustrante pois se assim for, mais de 50% do lucro já foi para impostos. Eu tenho uma reunião agendada com a AT para esclarecer melhor esta situação. Assim que souber algo mais… Read more »

Estou com dúvidas a responder ao formulário W-8ben do etoro na linha 10. Alguém me pode ajudar?

Muito obrigado

Bom dia!

No Brasil não se paga imposto de renda (IR) sobre dividendos, ou seja há a isenção.

Isenção é diferente de taxa 0%, por isso pergunto como residente fiscal em Portugal caso invista em corretora brasileira, na bolsa brasileira, em empresa brasileira teria que pagar 28% – 0% = 28%? Ou como isenção é isenção não pagaria nada de IRS, apenas deveria informar? Obrigado.

Olá Rinaldo,

Não sei se no seu caso, haverá alguma particularidade que eu desconheça..

No entanto, um residente fiscal em Portugal tem geralmente de declarar e pagar impostos em Portugal, independentemente de onde obteve os rendimentos.

Sim um residente fiscal paga pelos ganhos em Portugal e pela diferença de tributação em relação a diferenças das alíquotas entre os países, porém a bitributação não é possível como bem sendo dito aqui nos comentários, a dúvida era mais em relação a questão de ser cobrado em Portugal algo isento no Brasil. Os dois países tem tratado para evitar a duplicidade tributária. Pena que você não soube responder e que não adiantou em nada essa minha solicitação de dúvida, mas obrigado assim mesmo.

A dupla tributação é possível e é real, e depende essencialmente da taxa acordada entre os várias países.

Como disse que não paga imposto no Brasil, o mais óbvio é ter de pagar o total dos 28% em Portugal. (optando pelo não englobamento)

O seu argumento é que como está isento no Brasil, não tem de pagar em Portugal. Então se pagasse, por exemplo, 10% no Brasil, faria mais sentido já ter de pagar a diferença para os 28%?

Aconselho-o a contactar a Autoridade Tributária para ver o seu caso específico.

Sim, caso eu pagasse 10% como no seu exemplo seria certo (“mais sentido”) ter que pagar, pois 10% é uma alíquota e, se a alíquota fosse de 0% pagaria a diferença, ou seja, 28% – 0% = 28%. Todavia isenção é diferente de alíquota 0% e por isso não sei se sendo isento no Brasil seria isento também em Portugal ou se será a isenção considerada/equiparada a alíquota de 0% e, ai, pagar a diferença de 28%. Vou falar com a AT/RFB.

Ok, Boa Sorte.

Se quiser partilhar posteriormente a resposta da AT, agradeço.

Olá Rinaldo – tenho EXATAMENTE a mesma pergunta. Se você obter uma resposta poderia compartilhar comigo? Obrigado.

Olá, Sérgio

No que diz respeito à coluna 11 do Anexo J, e ao referir que “o mais provável é que não necessite de preencher”, pergunto:

como é que podemos saber se é ou não necessário o seu preenchimento?

em caso de necessidade, onde é que podemmserbobtidos esses valores?

Muito obrigado.

Olá António,

A sua questão é sobre este artigo?

Não encontro a referência que faz

Boa tarde Sérgio, O atual governo está a pensar em tornar o englobamento de todos os rendimentos obtidos (dividendos, rendas prediais, royalties) de forma obrigatória, a partir do próximo ano. Como fica a questão da tributação no caso específico da empresa que gera o dividendo, e da intermediária financeira, que têm sede fiscal no estrangeiro? Será possível no futuro evitar o englobamento em sede de IRS dos rendimentos provenientes de lucros obtidos no estrangeiro? Até aqui, e pelo que percebi do post, era possível, através do anexo J, escapar à dupla tributação autónoma, porém, passado esse obstáculo, como evitar o… Read more »

Bom dia,

Essas são boas questões, mas pelo que investiguei, parece não haver ainda dados concretos.

Além disso, tudo leva a crer que a obrigatoriedade de englobamento possa vir a ser condicionada por um rendimento acima dos 100 000 €, afetando dessa forma uma pequena faixa dos investidores particulares.

Vamos esperar para ver que novidades no traz o novo orçamento de estado…

Porque razão a DeGiro cobra 35% sobre dividendos de ações Portuguesas? Porque lhes apetece?

Olá Vitor,

Creio que este artigo lhe poderá ser útil.

http://taofinance.pt/degiro-recupere-imposto-retido-dividendos/

Bons investimentos.

Olá,

Obrigado e parabéns pelos esclarecimentos muito detalhados que já me ajudaram muito. No entanto continuo com uma dúvida: no caso da XTB que supostamente tem sede fiscal em Portugal, recebi dividendos de empresas portuguesas (REN, SONAE, EDPR) com taxas de retenção na fonte de 35%, 35% e 19% respetivamente. Como devo proceder neste caso para correção do IRS destes dividendos?

Obrigado,

Pedro

Olá Pedro,

Tanto quanto sei, só conseguirá recuperar o imposto das ações portuguesas (REN, SONAE) junto da XTB.

(Sugiro entrar em contacto com a sua corretora pois eles retiveram 35% em vez dos 28%)

Sobre a EDPR (Espanha), deverá declarar no anexo J e ser-lhe-á cobrado o imposto remanescente.

E se distribuírem acções (no estrangeiro) como forma de pagamento de dividendos de acções (da mesma empresa), tenho de declarar no anexo E/J?

Eu pessoalmente costumo declarar apenas na venda, assumindo que foram compradas a custo zero.

Sendo sobre empresas estrangeiras, devem ser declaradas no anexo J.

Olá, Muitos parabéns pelo artigo. Apesar de muito bem explicado, no meu caso ainda tenho uma duvida. Tenho Ações da Novartis(empresa Suiça), através de uma corretora Suiça – Equateplus. Na distribuição dos dividendos este ano, foi retido na fonte 35%. As minha dúvidas são:

Muito Obrigado!

Olá João,

Tendo em consideração o acordo de dupla tributação de 15% (para particulares) entre Portugal e Suiça, ser-lhe-á cobrada a diferença entre os 15% e os 28%.

Na prática, terá de pagar mais 13%, além do que já pagou de retenção na fonte na Suiça.

Olá, Muito obrigado pela resposta!

No meu caso a corretora Suíça está a fazer uma retenção de 35% e não de 15%. Pelo que indica quando colocar no irs, vou ser ainda cobrado mais 13%, é isso? Como posso recuperar a diferença para os 35%.

Obrigado,

João Guerreiro

Sim, entendo.

No entanto, sendo o acordo de dupla tributação de 15% (convém confirmar junto da AT), o estado apenas lhe reconhece essa percentagem como forma de evitar a dupla tributação.

É por esse motivo que terá de pagar a diferença de imposto entre os 15% e os 28% (optando pelo não englobamento).

Recuperar o restante, creio que é mais difícil. Tente entrar em contacto com a corretora para ver uma opção que se adeque ao seu caso concreto.

Boa sorte

Bom dia,

Gostaria de obter a vossa ajuda para o seguinte cenário.

A minha residência fiscal é em Portugal e sou acionista de uma empresa com sede fiscal em Malta que procedeu à distribuição de dividendos com retenção de 35% dos mesmos na fonte.

Como devo proceder à declaração destes dividendos no IRS para este cenário?

Muito obrigado.

Olá,

o meu entendimento é que estes tenham de ser declarados no quadro 9 do anexo J.

No entanto, aconselho a consulta de um contabilista especializado para que possa optimizar legalmente o valor a pagar em impostos.

Isto porque o acordo de dupla tributação, entre Portugal e Malta, sendo de 15%, fará com que ainda tenha de pagar a diferença para os 28%, i.e., mais 13% além dos 35% que já foram retidos.

Se a diferença for significativa, poderá tentar pedir o reembolso do valor retido em Malta, ao abrigo deste mesmo acordo de dupla tributação entre os 2 países.

Bom dia,

Obrigado pela resposta.

Então devo solicitar o meu certificado de residencia fiscal em Portugal, certo?

Entretanto a empresa de Malta, já enviou um certificado de residencia fiscal da empresa em Malta.

E qual o procedimento para pedir o reembolso do imposto retido em Malta? é no site da nossa AT?

Obrigado,

Ana

Olá

Creio que poderá obter o certificado de residência no site da AT.

Quanto ao procedimento para pedir o reembolso do imposto retido em Malta, acredito que seja na instituição de Malta equivalente à nossa AT.

Pessoalmente, nunca solicitei nenhum reembolso, uma vez que os valores sempre foram relativamente baixos.

Desejo-lhe boa sorte.

Boa tarde durante o ano de 2022 recebi dividendos de empresas cotadas em Bolsa nos EUA. Devido a ter o formulario w8-ben preenchido e aprovado apenas me foi retido na fonte (EUA) em 15%. Preenchi a declaração de IRS conforme me foi reportado pela corretora. Ao verificar a demonstração de liquidação de IRS verifico que em Portugal me retiveram mais 28%, perfazendo uma totalidade de 43% sobre o valor dos dividendos (15%EUA+28%Portugal). O meu entendimento é que em Portugal apenas terias que ser retido da diferença entre os 15% e os 28%, neste caso 13%. Deixo então a minha questão:… Read more »

Olá Francisco,

Efetivamente, deveriam ter sido tributados apenas os 13% adicionais. Como confirmou que lhe foram tributados 28%?

A demonstração de liquidação de IRS costuma ter uma alínea no quadro de deduções à coleta com a identificação ‘Dedução por dupla tributação internacional’. Os 15% que lhe foram retidos deveriam estar aqui identificados e consequentemente subtraídos ao valor da coleta total.

Consegue confirmar?

Boa tarde

Eu optei pelo não englobamento porque o valor a pagar com +13% seria inferior comparando a opção de não englobamento, tendo em conta o escalão onde me encontro.

E pelo valor que me foi considerado em tributações autónomas reparei que estavam a cobrar 28%.

Entretanto procurei essa alínea nas deduções e não a tenho. Parece-me então que será um erro da autoridade tributaria.

Entretanto contactei a AT através do centro de atendimento telefónico e a funcionaria que me atendeu partilha do nosso entendimento de 15%+13% e recomendou-me apresentar uma reclamação graciosa.

Curiosamente, este ano, também a mim não aparece a alínea “Dedução por dupla tributação internacional”

Também contactei a AT e aguardo a resposta que provavelmente será idêntica à sua.

Boa tarde

É a primeira vez que coloco aqui uma questão, provavelmente até já pode ter sido colocada e respondida e a questão é a seguinte:

Sou sócio de uma empresa estrangeira a qual procedeu à distribuição de lucros tendo sido beneficiário de uma parte, tendo-me sido feita a respetiva retenção no país sede da empresa.

Qual a minha obrigação declarativa em Portugal e como o devo fazer e que anexos preencher.

Fico muito grato pela ajuda

Olá José,

O meu entendimento é que sendo residente fiscal em Portugal, terá de declarar esses rendimentos no anexo J.

O que pode ser bastante útil para pagar menos impostos adicionais, é verificar se esses rendimentos se encontram ao abrigo da diretiva 2011/96/EU

Ver mais detalhes aqui: https://taofinance.pt/declare-metade-dividendos-diretiva-2011-96-ue/

Creio que valerá a pena contratar um contabilista especialista nesta área para analisar o seu caso em concreto, em conjunto com outros rendimentos que tenha tido