Tem rendimentos provenientes da Mintos e Bondora e não sabe onde e como os declarar no seu IRS? Dica: É no anexo J.

A declaração dos rendimentos da Mintos e da Bondora têm uma particularidade. Quando comparados à declaração de rendimentos de mais-valias de ações ou dividendos, são muito mais simples de declarar.

Poderá ter também interesse na declaração de:

- Rendimentos obtidos em território nacional

- Mais-valias obtidas no estrangeiro

- Dividendos obtidos no estrangeiro

Como conhecimento geral, deve saber que este tipo de rendimentos se enquadra nos juros, e como tal, são categorizados como rendimentos de capitais da Cat. E na declaração do IRS.

Atendendo a que ambos os intermediários financeiros, Bondora e Mintos, não têm sede em território nacional, então a declaração dos rendimentos é feita no anexo J.

Aproveito para reforçar uma vez mais o que tenho feito noutros artigos. Se os rendimentos, neste caso da Cat. E fossem obtidos em Portugal, então o anexo a preencher seria o E. Como os rendimentos são obtidos no estrangeiro, então o anexo a preencher é o J (quadro 8-A usando o código do rendimento E21 – Juros sem retenção em Portugal).

Agora que já sabe qual o anexo e o código dos rendimentos, só necessita de 2 informações complementares:

- Montante total recebido – Este é o valor ilíquido recebido, não tendo havido retenção de impostos. Pode encontrar o montante total no relatório disponibilizado pelo seu intermediário financeiro, devendo reflectir os juros totais obtidos entre o dia 1 de Janeiro e 31 de Dezembro do ano anterior à declaração.

- País do intermediário financeiro – A Mintos está sediada na Letónia e a Bondora na Estónia.

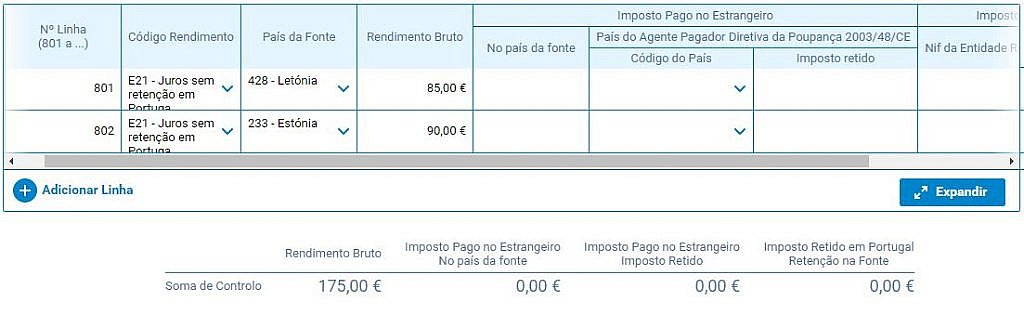

Exemplo prático preenchimento quadro 8-A do anexo J

Assumindo que recebeu 85 euros da Mintos e 90 euros da Bondora, chegamos à seguinte tabela.

| Mintos | Bondora | |

|---|---|---|

| Montante recebido | 85 € | 90 € |

| Código do País | 428 – Letónia | 233- Estónia |

Nota: Os códigos do país podem ser encontrados na caixa de seleção da coluna “Código de Rendimentos” do quadro 8-A do anexo J.

Tendo esta informação, é agora simples a declaração no IRS. Sabe que os rendimentos foram obtidos no estrangeiro, então o anexo é o J. Sabe também que os juros recebidos são rendimentos de capitais, como tal irá selecionar a secção 8 – Rendimentos de capitais (Categoria E) e de seguida, preenche o único quadro disponibilizado para preenchimento.

Repare que como o próprio código do rendimento indica, não houve qualquer retenção em Portugal pelo que as restantes colunas ficam em branco.

Opção pelo englobamento para os rendimentos de capitais

No quadro 8-B terá ainda de escolher a opção de englobamento. Optando por não englobar, será tributado em 28% sobre os rendimentos declarados, mesmo que o seu escalão de IRS tenha uma taxa consideravelmente inferior.

Há essencialmente 2 regras que deve ter em conta quando decidir se opta ou não pelo englobamento dos rendimentos da categoria E.

A primeira é que o seu escalão de IRS tenha uma taxa inferior aos 28% que terá de pagar, não optando pelo englobamento.

A segunda, e muitas vezes não considerada é quando recebe dividendos de ações de empresas portuguesas. Se o valor dos dividendos for superior aos restantes rendimentos da Cat. E, então quase sempre deve englobar, isto porque os rendimentos de dividendos são declarados em apenas 50%.

Neste artigo, onde abordo a declaração de dividendos poderá ver a simulação que fiz para melhor entender quando deve ou não englobar. O ponto positivo é que mesmo que esteja no último escalão do IRS, ainda assim poderá pagar menos impostos. E pagar menos impostos de forma 100% legal sabe tão bem!

A opção pelo englobamento implica que sejam englobados todos os rendimentos da categoria E.

Conclusão

Os rendimentos de empréstimos provenientes de entidades financeiras como a Mintos ou Bondora, são rendimentos da Cat. E e são declarados no quadro 8-A do anexo J uma vez que não têm sede fiscal em Portugal.

O código do rendimento é o E21 – Juros sem retenção em Portugal e como país da fonte, deve usar o código do país onde o intermediário financeiro está sediado.

Geralmente os pequenos investidores não consideram os dividendos obtidos em Portugal como alternativa de englobamento e isso pode ter um impacto negativo, levando-os a pagar mais impostos.

Se recebeu dividendos de ações portuguesas, veja a simulação no artigo que referi acima porque provavelmente irá poupar algum dinheiro, mas é claro, se for esse o caso irá ter trabalho adicional a englobar todos os rendimentos desta categoria.

Se conseguiu poupar à volta de 100 euros com esta dica do englobamento dos dividendos, obteve uma poupança equivalente aos juros anuais de um depósito a prazo no valor de 35000 euros.

E quando temos prejuízos?

Estes investimentos têm um risco consideravelmente superior aos depósito a prazo, cujo risco é mínimo. Como devem saber, há algum tempo atrás abri conta na Mintos para experimentar o serviço e não fiquei fã deste tipo de investimentos. Pode ler o artigo aqui.

Nessa altura, uma boa parte do investimento estava com pagamentos em atraso e desde então, tenho vindo a retirar o dinheiro da opção de investimento sempre que este fica disponível. Se tinha 169€ em atraso, neste momento só tenho 10 euros em risco de perda total (com + de 60 dias de atraso)

Isto quer dizer que concerteza irei ter um lucro negativo e a pergunta que fica no ar é: onde poderei declarar as perdas?

Obrigada pelo esclarecimento, mas mesmo assim fiquei com dúvidas, apenas declaro quando o dinheiro é levantado, como por exemplo na Mintos ou Bondora. Ou o dinheiro estando investido tenho de declarar na mesma?

Obrigada

Olá Vanessa,

Deverá declarar o montante total recebido em juros durante o ano, independentemente se levanta o dinheiro ou não.

Obrigado

Boa tarde,

Pode me esclarecer como se declara os 5% do ” referral link”, ou seja, os convites que fazemos a amigos, e que a Bondora premeia dando 5% do que eles investirem.

Obrigado

Olá Óscar,

Eu declararia esse montante como prestação de serviços, mas para tal deverá iniciar atividade ou passar ato isolado.

Olá Sérgio Maria,

Finalmente consegui uma resposta acertiva sobre as perdas! Agradeço mesmo muito o artigo, obrigada pela partilha final.

Continue este bom trabalho!

Ana, muito obrigado!

já tem alguma informação em relação à sua pergunta final.

conseguiu descobrir onde é que podemos declarar as menos valias referentes às perdas de capital.

Infelizmente, não tenho nenhuma resposta que seja fidedigna.

Se estiver a ter esse problema, sugiro entrar em contacto com o e-balcão através do portal da AT.

(pode ser que já haja uma resposta esclarecedora sobre o tópico)

obrigado pela resposta.

a resposta do e-balcão é uma não resposta eles dizem que as menos valias são introduzidas no anexo G, coisa que eu já sabia, mas não indicam em que quadro ou qual o código.

É estranho pois os juros são declarados no anexo E e não no G.

Pode ser a forma de contornar a inserção de juros negativos…

Olá,

Tenho uma dúvida que ainda não consegui esclarecer: Sendo que a Mintos faz retenção na fonte, e mesmo tendo entregue a declaração para evitar a dupla tributação, não deveria declarar também o valor já retido na fonte? Mantém-se o código E21?

Obrigado

Na prática, se a Mintos faz retenção na fonte em Portugal (convém clarificar), então nem deveria ter de declarar, a não ser que opte pelo englobamento.

Mintos withholds taxes for investors based on their country of tax residence:

– For tax residents of Latvia, the withholding tax rate is 20%.

– For EU/EEA tax residents outside of Latvia, the rate is 5%.

– Tax residents of Lithuania can reduce their rate to 0% with a tax resident certificate.

Please note, Mintos submits withholding taxes to Latvian tax authorities, not to other countries’ tax authorities.