Use o anexo J para declarar as mais-valias de ações cujas empresas não têm sede fiscal em Portugal.

A informação disponível de seguida assume que o cidadão tem residência fiscal em Portugal e que pretende declarar as mais e menos valias de ações de empresas que não tenham sede fiscal em Portugal, independentemente da corretora ser ou não nacional.

NOTA: Artigo atualizado a 23 de jan. de 2021.

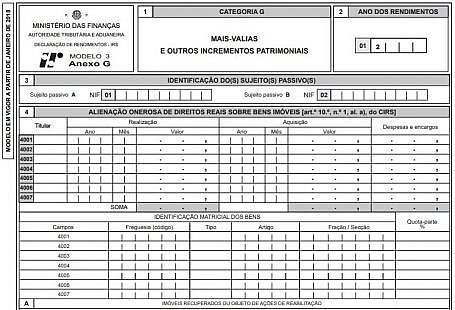

Previamente tinha sugerido declarar as mais valias de ações portuguesas no anexo J quando a corretora não tem sede fiscal em Portugal. Apesar de haver também algumas fontes que mantém essa ideia, eu considero mais acertado fazê-lo no anexo G. De qualquer forma, tal não altera em nada o valor do imposto que deverá pagar, quer opte ou não pelo englobamento.

Poderá estar também interessado em: - Como preencher anexo G IRS - Como evitar a dupla tributação de dividendos

Se tiver rendimentos obtidos em Portugal

Os anexos a preencher são diferentes no caso dos investimentos serem sobre ações portuguesas. Siga o link para aprender como declarar mais-valias, dividendos, depósitos e certificados.

Em primeiro lugar, é importante esclarecer os seguintes pontos:

- O anexo do IRS que deve ser usado é o J, respeitante a rendimentos obtidos no estrangeiro;

- Os rendimentos de mais-valias de ações pertencem à Categoria G (rendimentos de incrementos patrimoniais);

- Só terá de preencher o anexo J para os títulos que vendeu no ano a que se refere a declaração de IRS;

Tome Nota:

Não se deixe confundir sobre o que são rendimentos da Categoria G e anexo G.

Mais-valias de ações, independentemente de onde foram realizados são sempre categorizados como rendimentos da categoria G. O anexo do modelo 3 do IRS onde os declara é que poderá ser diferente (G para rendimentos obtidos em Portugal e o J para rendimentos obtidos no estrangeiro).

Instruções de preenchimento do anexo J

Agora que já sabe qual o anexo a usar, vamos ao preenchimento da declaração. Após aceder ao portal das finanças e iniciar o preenchimento da declaração para o ano em questão, adicione o anexo J através da opção “+ Adicionar Anexo”.

e preencha a seguinte caixa com o seu número de contribuinte, clicando de seguida em “Confirmar”

No anexo J, selecionar o quadro 9 relativo aos Rendimentos de Incrementos Patrimoniais (Categoria G) e preencha o sub-quadro 9.2 Incrementos Patrimoniais de Opção de Englobamento

Informação para cada uma das colunas

1ª coluna (N. linha): Tal como sugerido, basta indicar o número da linha, começando pelo n.º 951 e assim sucessivamente até terminar de incluir todas as mais/menos valias. (sinceramente, não sei por que motivo temos de preencher esta coluna manualmente quando poderia ser preenchida automaticamente. E porque não começar em 1? Enfim!)

2ª coluna (País da fonte): Nesta coluna deve ser indicado o código do país da fonte dos rendimentos, ou seja, o país da entidade emitente dos valores mobiliários. Para tal, basta escolher o código do país na caixa de seleção.

3ª coluna (Código) – O código a usar é o G1 relativo a Alienação onerosa de ações/partes sociais.

4ª e 5ª colunas (Ano e Mês) – Ano e mês correspondentes à venda das ações.

6ª coluna (Valor) – Valor bruto resultante da venda das ações.

7ª e 8ª colunas (Ano e Mês) – Ano e mês correspondentes à aquisição das ações.

9ª coluna (Valor) – Valor bruto resultante da aquisição das ações.

10ª coluna (Despesas e Encargos) – Deve colocar todas as despesas efetivamente praticadas referentes à compra e venda das ações.

Nota: Indique não só as despesas de venda mas também as despesas de compra. Reforço esta informação porque há muitos sites que informam que se deve colocar apenas as despesas relacionadas com a venda, o que não é verdade. Se tiver dúvidas, confirme a secção de ajuda do respetivo quadro.

11ª coluna (Imposto pago no estrangeiro) – Aqui deve declarar eventuais impostos pagos no estrangeiro, relacionados com as suas ações. O mais provável é que não necessite de preencher.

12ª coluna (País da Contraparte) – Segundo a informação das finanças, deve ser indicado o país da residência da contraparte (do adquirente) utilizando para o efeito o código do país de acordo com a tabela fornecida.

Este é um daqueles campos confusos e difíceis de entender o que realmente deve aqui ser colocado. Eu pessoalmente, deixo o campo vazio uma vez que o seu preenchimento não é obrigatório. Quando eu conseguir informação esclarecedora das finanças, atualizarei esta informação.

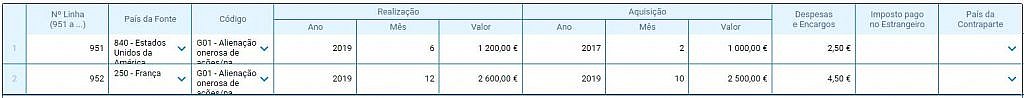

Exemplo de preenchimento do anexo J

Como exemplo, vamos pressupor que procedi à venda de ações de 2 empresas, a primeira sediada nos EUA e a segunda, em França. Estas transações vão originar 2 linhas no quadro 9.2-A, uma para cada país.

| Empresa A (EUA) | Empresa B (França) | |

| Data Aquisição: | Fev. 2017 | Out. 2019 |

| Data Venda: | Jun. 2019 | Dez 2019 |

| Preço Compra: | 1000 € | 2500 € |

| Preço Venda: | 1200 € | 2600 € |

| Comissões Compra: | 1.00 € | 2.0 € |

| Comissões Venda: | 1.5 € | 2.5 € |

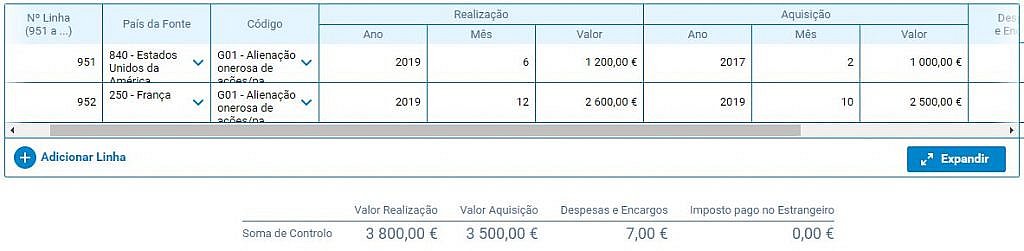

O preenchimento do quadro 9.2 do anexo J seria então preenchido da seguinte forma:

Repare que ambas as comissões de compra e venda foram agrupados e incluídas na coluna “Despesas e Encargos”

No final do preenchimento de todos os registos, pode visualizar o resumo das mesmas através da linha soma de controlo, onde poderá confirmar o valor total das realizações (vendas), compras, despesas, e ainda o imposto pago no estrangeiro.

Englobamento de rendimentos do quadro 9.2

Ao fundo do anexo, encontrará uma opção onde deverá assinalar se pretende ou não optar pelo englobamento.

Regra geral, só deverá optar pelo englobamento se a taxa de IRS anual efetiva estiver abaixo dos 28%. Caso contrário, arrisca-se a pagar mais em impostos do que os 28% que terá de pagar, não optando pelo englobamento.

Lembre-se que, optando pelo englobamento, todos os outros rendimentos da categoria G devem ser englobados (sempre que exista essa opção). Por exemplo, se tiver rendimentos da categoria G declarados no anexo G, deverá também proceder ao seu englobamento.

Conclusão

O preenchimento do modelo 3 do IRS não é simples. Para cada tipo de rendimentos há um anexo diferente que deve ser preenchido com regras específicas.

Neste artigo, analisámos como declarar mais/menos valias de ações no anexo J e os principais pontos que deve ter em atenção para ficar com as suas contribuições fiscais em ordem.

Bom dia Sérgio,

Obrigado por mais um excelente artigo.

Contínua com o bom trabalho.

Obrigado António

Boa noite Sérgio,

Tive a verificar a sugestão relativamente a declarar o Fundo de Mercado monetário da Degiro no Anexo J.

Uma vez que o fundo é gerido pela Degiro e a uníca informação fornecida são as mais/menos valias julgo que a única opção viável será o Quadro 9.2 B – G30.

Obrigado e cumprimentos.

Sim, faz sentido António

Obrigado por ajudar a esclarecer essa questão.

Conteúdo excelente. Este ano ainda não vou preencher este campo mas assim para o ano já sei 🙂

Fantástico!

E que tenha de declarar 100 000 euros em mais-valias 🙂

Boa noite a todos,

Alguém que me possa ajudar:

Comprei Obrigações da Abengoa, em 2012, que com a crise entrou em dificuldades.

Entretanto converteram as Obrigações em Warrants e em maio de 2019 converterem outra parte em 2 tranches de ações. Essas ações consegui vendê-las ainda em 2019.

Quem detém os títulos é a CGD, sendo que a Abengoa tem sede em Espanha. Qual o mod. de IRS devo de usar para declarar a venda e qual o ano, de compra a assinalar, uma vez que as ações advém duma conversão?

Qual é o có´digo da Espanha, por favor?

724 – Espanha

Boa noite, a respeito do reporte de Forex e CFD’s transaccionados numa corretora internacional li num outro site o seguinte: “Não importa se a corretora forex tem sede fiscal em Portugal ou no estrangeiro. Em qualquer caso, tens de preencher o Quadro 13 do Anexo G.” Qual a sua posição acerca disto? Obrigada

Olá Diana,

Para o Estado, não deverá haver diferença no valor dos impostos cobrados, e para si também não, uma vez que não houve retenção na fonte.

No entanto, o meu entendimento é que deve ser preenchido o anexo J e não o G. Para todos os efeitos, os rendimentos foram obtidos no estrangeiro e não em Portugal e esta é a principal premissa para escolher o anexo J.

Na dúvida, aconselho contactar o e-Balcão da AT

Obrigada pela resposta! Já agora, se me permite, outra questão: em caso de dúvida ao preencher o campo “país da contraparte”, continua a ser seu entendimento deixar o campo em branco uma vez que o seu preenchimento não é obrigatório? Obrigada!

Há poucos dias falei com um funcionário da AT e ele também não me soube explicar a utilidade deste campo, assumindo que a residência fiscal é em Portugal.

Portanto, sim! O meu entendimento, valendo o que vale, é que pode ser deixado em branco.

Essa afirmação não está totalmente correcta. A fonte do rendimento é que determina qual o anexo (G ou J) a utilizar.

A fonte do rendimento nunca é determinado pela sede da correctora, que é irrelevante, mas sim de onde é o emitido activo (acção, fundo, etc.) quando muito pode até ser considerado, por exemplo, como fonte a bolsa onde é transaccionado.

Se utilizar uma corretora estrangeira e comprar acções da EDP estas devem ser declaradas no anexo G pois a EDP tem sede em Portugal. A sede da EDP, e não da correctora, é que determina o anexo.

Olá António, Muito obrigado pela sua contribuição. No caso das mais-valias de ações portuguesas, mesmo que transacionadas através de corretoras estrangeiras, poderão ser declaradas no anexo G, como diz. No entanto, quando refere que a fonte do rendimento nunca é determinada pela sede da corretora, também não está completamente correto, por exemplo no caso de dividendos. Nos últimos meses “perdi” horas com a AT porque eles insistiam que os dividendos de ações portuguesas transacionados pela corretora Degiro deveriam ser declarados no anexo E, até que recebi uma mensagem via e-Balcão a informar-me que deveria declarar os dividendos e.g. dos CTT… Read more »

Olá Sérgio,

Assim sendo, se eu optar pelo englobamento, posso declarar os rendimentos de juros de obrigações portuguesas comprados na Degiro (por exemplo, da SIC) no anexo E quadro 4.B. e reaver o que me foi retido a mais (35%)?

Obrigado!

Sim, mas no anexo J

Boa tarde,

Em 2019 a NovaBase procedeu a uma redução de capital e posteriormente a um aumento e resultou numa mais-valia. Como é que se declaram estas operações? Tendo em conta que utilizo a Degiro, seria no anexo J, quadro 9.2 da categoria G, código G03? Faz sentido?

Obrigada desde já.

Olá Ana,

Nunca me deparei com um cenário idêntico.

Se vendeu as ações, eu consideraria declarar como se fossem mais-valias normais, resultantes da diferença entre o valor de alienação e de aquisição (G01).

Na dúvida, sugiro contactar o e-balcão da AT.

Boa tarde, tenho uma dúvida relativamente ao preenchimento do quadro 9.1 do Anexo J em situações onde se fizeram múltiplas compras e vendas de ações da mesma empresa. No meu caso até foram várias compras que culminaram numa só venda. Cada movimento deverá corresponder a uma linha, ou os movimentos podem/devem ser agrupados? Exemplo: Ação XPTO, compra de 10 ações em Janeiro a 10€, compra de 10 ações em Fevereiro 15€, venda de 20 ações em Março a 20€. E um total de comissões por exemplo de 2€. Neste caso como seria preenchida uma linha? Com a data da primeira… Read more »

Olá Fábio, Refere-se ao quadro 9.2-A, certo? O quadro 9.1 é para incrementos patrimoniais. Indo para a sua questão, o anexo J não refere se as transações podem ser agrupadas, dando apenas a entender que podem sê-lo por mês/ano uma vez que não tem a coluna dia, como o quadro do anexo G. Supostamente teria de preencher uma linha por cada ticker/mês de aquisição e complementar com a venda (a parte proporcional) Use a ferramenta que desenvolvi no portal OneFinance para o ajudar a calcular essas linhas. É bem fácil e intuitivo. https://onefinance.pt/pt/relatorio-mais-valias-anexo-G Aqui tem uma explicação sobre como a… Read more »

Entre o meu comentário e a sua resposta acabei por utilizar mesmo a ferramenta e foi uma ajuda incrível. Há quem diga que é possível fazer um agrupamento ainda maior, mas o output da ferramenta já me parece mais de que suficiente.

Muito obrigado por tudo!

Que bom, fico feliz!

O anexo G diz que podemos agregar por ano de aquisição ou, quando são muitas transações, fazer uma agregação global por empresa.

(Eu pessoalmente, tendo muitas transações, agruparei também no anexo J)

Boa tarde caro Sérgio: No caso de receber dividendos de ações portuguesas já li que se a corretora tiver sede em Portugal, então poderei só declarar 50% do valor dos dividendos, caso opte pelo englobamento. Por acaso estará certo isto?

Caso assim for, que opções tenho a nível de boas corretoras com sede em portugal para adquirir ações portuguesas?

Obrigado

Olá Alexandre, Sim, de acordo com a secção de ajuda do anexo E que diz o seguinte: Código E10 - Os lucros e reservas colocados à disposição dos associados ou titulares e os adiantamentos por conta de lucros, o valor atribuído aos associados na amortização de partes sociais sem redução de capital e os rendimentos auferidos pelo associado na associação em participação e na associação à quota são declarados em 50% do seu valor ilíquido se a entidade devedora dos rendimentos tiver a sua sede ou direção efetiva em território português, for sujeita e não isenta do IRC e os… Read more »

Bom dia, pergunto o que fazer com forex e cfd de uma corretora com sede fora de Portugal. Posso agregrar numa só linha? Qual o seu entendimento? agradecido

outra pergunta, se me permitir: na parte das despesas e encargos poderemos incluir custos com newsletters financeiros que subscrevemos? Só mais uma pergunta: há alguma vantagem em declararmos as menos valias quando nesse ano só tivemos menos valias em termos liquidos? obrigado

Infelizmente não pode incluir esse tipo de despesas, nem mesmo juros se estiver a usar conta margem.

Quanto à declaração de menos-valias: O meu entendimento é que é obrigatório declará-las, mesmo que não tenha de pagar imposto.

Se optar pelo englobamento poderá ser vantajoSo para nos 5 anos seguintes ter a possibilidade de amortizar essa mesma quantia. (desde que opte também pelo englobamento)

Se tiver menos-valais de 100 € este ano e para o próximo tiver mais-valias de 250€, só pagará impostos sobre a diferença i.e sobre os 150€

Bom dia,

Refere-se quadro 9.2-B usando o código G-30?

Pode desde que o país da fonte seja o mesmo. A agregação tem de ser feita usando as colunas “País da Fonte” e “Código dos Rendimentos”

Boa noite Sérgio, Artigo muito esclarecedor! Obrigada. Depois de algumas pesquisas e contacto telefónico junto de um funcionário da AT que me respondeu mas sem grandes certezas, tomo a liberdade de colocar-lhe a situação seguinte para confirmação: Sou titular de uma conta a prazo no estrangeiro (França) isenta de impostos. Já me informei acerca da declaração dos juros desta conta na folha 8 do anexo J, e informaram-me que teria de colocar o código E21. A minha dúvida surge em relação ao englobamento (ou não) de rendimentos, dado que não é possível fazer a simulação com o anexo J. Por… Read more »

Olá Cristina,

Obrigado.

Sim, pelo que refere e atendendo à simulação que fez, será benéfico optar pelo englobamento.

Bom dia!

Em relação ao país da fonte e da contraparte, tenho muitas dúvidas.

Por exemplo, comprar ações da Amazon (EUA) através da DeGiro (Países Baixos), seria país da fonte os EUA e país da contraparte os Países Baixos?

Como declarar? Tenho visto informações contraditórias…

Obrigado pela ajuda.

Olá Paulo, O País da contraparte é o do adquirente, isto é aquele que adquire. Desa forma, deverá ser Portugal (se vc tem residência fiscal em Portugal) No País da fonte, e na maioria dos casos, deverá usar o país onde a empresa da qual comprou as ações tem sede fiscal. No seu caso, seria os EUA. Sem dúvida que há imensas informações contraditórias e muitas delas vêm da própria AT… No entanto, o mais grave é termos erros de omissão, e.g. não declarar rendimentos. Se se enganou e colocou o código do país errado (desde que não lhe traga… Read more »

Bom dia,

tenho uma forte inclinação para crer que o País da Fonte é para colocar o país da correctora, e o País da Contra Parte para colocar o país a que pertence a empresa relacionada com os titulos, sendo essa a contraparte do negocio.

Olá Bruno,

Consegue indicar alguma referência para que eu possa analisar a sua proposição?

Obrigado pela partilha.

É o contrário, País da Fonte é de onde é emitido o activo (ex: sede da empresa dona das acções), enquanto que País da contraparte é (inútil) quem adquiriu o activo que você esta a declarar que vendeu, 99.9% das vezes não vai saber quem, fica em branco ou quando muito o país da bolsa onde for transaccionado ou pergunta à correctora quem comprou! 😀

O único local para identificar a correctora ou banco é o ultimo campo do anexo J.

Boa noite Sérgio,

Muito obrigada pelo artigo, foi uma grande ajuda!

Fica uma dúvida, no exemplo que deu separou em duas linhas por serem de paises diferentes? Imagine que tinha no mesmo mês e no mesmo país duas vendas, de empresasdiferentes, separaria em duas linhas? Como os campos são apenas de valores e não propriamente de identificação da empresa será que temos de fazer duas linhas?

Obrigada pela ajuda e óptimo artigo

Olá Catarina,

Obrigado.

Sim, utilizei 2 linhas por serem de países diferentes.

No seu caso, utilizaria apenas uma linha, dado que o país e mês/ano são os mesmos também.

Boa Noite,

Gostaria de perceber se há alguma forma de deduzir a taxa de 28% a pagar no caso de mais valias pela venda de acções? Ou seja , realizando uma compra de um imóvel ou outros, esta taxa é dedutível ou é sempre fixa?

Obrigado

Olá Telma,

Que eu tenha conhecimento:

– poderá pagar uma taxa menor caso opte pelo englobamento (útil apenas quando os restantes rendimentos são mais baixos. Necessita fazer uma simulação.)

– e caso tenha menos-valias em outros rendimentos da mesma categoria, dando para abater às mais-valias

Não sei de nehuma outra situação em que possa pagar menos IRS proveniente de Mais-Valias de ações 🙁

Gostaria que me confirmassem as seguintes informações:

1) Os impostos relativamente às mais valias de ações compradas em corretoras portuguesas (Anexo G) é o mesmo relativamente a ações compradas em corretoras estrangeiras (Anexo J)?

2) Os impostos relativamente aos dividendos de ações compradas em corretoras portuguesas (Anexo E) é o mesmo relativamente a ações compradas em corretoras estrangeiras (Anexo J)?

Olá José,

Os impostos sobre Mais-Valias de ações deverão ser idênticos quer sejam obtidos no estrangeiro ou em Portugal. Há contudo algumas excepções como é o caso de investimentos em paraísos fiscais.

O mesmo se passa com os impostos sobre dividendos. No entanto, se englobar pode declarar apenas 50% dos rendimentos de empresas portuguesas ou da união europeia que cumpram os requisitos da directiva 2011//96/UE

Boa tarde , queria meter uma questão em relação á minha sogra .

Ela recebe em Portugal a pensão de velhice e viuvez mas também recebe no banco a pensão de viuvez e velhice da Alemanha onde foram imigrantes que por sua vez já é tributada lá e que vai para a sua conta bancária através de transferência …

Agora a questão é deve ou não reportar quando faz o IRS ?

Bom dia Carlos,

Eu pessoalmente, não tenho conhecimento sobre esse tópico em particular.

Sugiro contactar a AT através do e-Balcão para que possa ter informações mais fidedignas.

Obrigado

Boa tarde,

Pode por favor esclarecer como proceder relativamente ao cambio, visto que o formulário terá que ser preenchido em euros e as compras que efetuei foram em dólares?

Bom dia Hugo,

Sempre que faz uma transação, deverá fazer a conversão para EUR ao câmbio do dia.

Boa tarde

uma questão:

Uma situação em que se preenche o anexo G (como menos valias em ações nacionais) e o anexo J (com mais valias em ações internacionais).

como as finanças tratam deste tema?

fazem encontro de contas entre os 2 anexos? Só o fazem se fizer o englobamento?

mt obg pelo auxílio que possam prestar.

cmpts

Olá Andrade,

Como são rendimentos da mesma categoria, considera-se o resultado final, i.e. os prejuízos abatem o lucro das mais-valias.

E não necessito para tal de fazer o englobamento, correto?

Ie, para obter esse resultado final, não estou obrigado a ter que fazer o englobamento?

Correto.

O englobamento é usado para categorias de rendimentos diferentes. No seu caso, a categoria é a mesma.

Mt obg pela excelente disponibilidade… abr

Viva Sérgio! Antes de mais parabéns pelo grande trabalho de explicação e funcionalidade que aqui tem. Tenho uma dúvida referente ao anexo J quando se tratam de RSU. No cenário que a minha entidade declara em 2019 no Anexo A que tive RSU associadas no valor de €1000,00 e apenas em 2020 eu faço a venda dessas mesmas RSU mas apenas no valor de €500,00, no anexo J onde é que a perda fica definida? Deverei colocar que a realização foi de €500,00 em 2020 mas que a sua aquisição foi em 2019 mas no valor de €1000? O sistema… Read more »

Olá Filipe, Obrigado. O meu entendimento é que deverá declarar 1000€ na aquisição, assumindo que foi tributado como rendimento de trabalho, i.e. de acordo com o seu escalão de IRS. Em 2020, deverá então registar a alienação com o valor de 500€. Se não tiver outros rendimentos da mesma categoria (cat. G), não há compensação de imposto. Poderá contudo optar pelo englobamento (se lhe for favorável) e então compensar eventuais lucros da mesma categoria nos 5 anos seguintes. Aconselho-o a consultar alguém para analisar a sua situação global para que o possa guiar da melhor maneira. Este é um exemplo… Read more »

Muito obrigado pela opinião!

Um abraço e saude!

Boa tarde, Sergio

Como deverei declarar menos-valias de um Fundo de Investimento Estrangeiro? Anexo G ou anexo J? Ou não será necessário declarar, uma vez que houve perda em vez de rendimento?

Olá Raquel,

O meu entendimento é que mesmo tendo tido prejuízo, deverá declarar no anexo J.

Obrigada, Sergio.

E porque não consigo fazer uma simulação do IRS com este anexo?

De nada 🙂

Infelizmente a AT não tem o sistema preparado para isso, o que nos dificulta a validação de determinadas informações.

E no anexo G? Não devo declarar nada?

Declarando num anexo, não necessita de declarar no outro.

Perfeito. Muito obrigada!

Tendo mais valia no anexo j e menos valia no anexo G, a tributação é sobre o somatorio das situações, ou a tributação incidirá sobre a mais valia do anexo j, esquecendo a menos valia do anexo G ?

Sendo rendimentos da mesma natureza, isto é, ambos pertencem à cat. G, são tratados em conjunto.

Boa tarde,

Comecei o ano passado nas ações e andei a “brincar” com baixos valores, cheguei a receber dividendos de 0.05centimos etc. Justifica-me estar a ir ver essas transações todas para declarar meia duvida de euros em mais valias? Será que vai haver cruzamento de dados entre corretora e finanças portuguesas?

Obrigado

Olá André,

Pelo que sei, legalmente há a obrigação de declarar, mesmo quando há prejuízos.

No seu caso, e em relação aos dividendos, poderá basear-se no relatório anual que a sua corretora lhe disponibilizou.

Se tiver mais-valias, poderá registar as transações no portal OneFinance.pt e este calcula as mais/menos-valias e gera os relatórios de IRS, simplificando bastante o processo.

Boa tarde Sérgio,

Obrigado pelo artigo.

Imaginando a situação em que utilizando a DEGIRO para investir na bolsa Americana eu compre uma ação e a venda mais tarde como mais valia, com um lucro imagine-se de 100$ e seguidamente utilize estes 100$ para comprar uma outra ação, não retirando o dinheiro para a minha conta pessoal, a mais valia que existiu e foi reinvestida (100$) deve também ser declarada no Anexo J?

Muito obrigado.

Bom dia André,

Sempre que vende, independentemente de reinvestir o dinheiro ou não, terá de declarar a mais/menos-valia na declaração de IRS do ano seguinte.

Bons investimentos

Olá boa tarde a todos! No caso do Anexo J, quadro 9.2 A, como declaro uma perda total de um dado título? Sempre que coloco zero (0.00) na realização, o sistema dá erro na validação. Se tivermos um título que foi adquirido e por várias razões (por exemplo falência ou delisting) este é perido na sua totalidade. Como declaramos estas situações? Obrigado Equipa! Excelente portal btw!

Olá Marco,

Obrigado.

Sim, faria todo o sentido poder colocar o valor da alienação a 0.00 €.

No seu caso, eu colocaria 0.01€.

Obrigado Sérgio!

Boa noite!

Tenho menos valias numa ação portuguesa e mais valias num fundo mobiliário do Luxemburgo.

No IRS declaro a venda das ações portuguesas no anexo G e a do fundo mobiliário no J. É assim?

Haverá cálculo do saldo de mais/menos valias total entre os dois ou o imposto é calculado em separado, ie, as menos valias serão ignoradas?

Alguma vantagem em optar pelo englobamento?

Obrigado e cumprimentos.

Olá,

Sim, as menos-valias serão abatidas às mais-valias desde que sejam da mesma categoria.

Quanto ao englobamento, depende do seu escalão de IRS, se teve menos-valias que queira reportar para o ano seguinte, etc.

Olá Sérgio, Acabei de ler este excelente artigo, mas ainda assim tenho uma grande dúvida. Uma vez que tenho por hábito comprar um pouco de ações todos os meses e por vezes vendo parte ou totalidade só numa transação, de que modo devo preencher a data da compra( visto que são muitas) e a data da venda, que é apenas uma transação? Cada linha deveria ter um valor de compra e outro de venda. Se preencho que comprei 10 ações no mês 2 e vendi no mês 8 todas (100), por exemplo, onde coloco as que comprei no mês 3,… Read more »

Olá Pedro,

Legalmente deverá usar o critério de valorimetria FIFO para tal, o que para quem faz muitas transações é bastante tedioso.

Sugiro usar o portal Onefinance.pt que criei para simplificar o processo. Tem a opção de importar as suas transações a partir de uma Google Sheets, preencher a declaração de IRS e muito mais.

Após criar a conta gratuita, explore como pode importar e siga as instruções. Espero que lhe seja útil.

Pode também juntar-se ao canal no facebook para expôr eventuais dúvidas.

https://www.facebook.com/groups/onefinance.pt

Boa tarde Sérgio,

A venda de ações estrangeiras utilizando uma corretora portuguesa é declarada no anexo J, certo?

Ao verificar o relatório anual da Degiro, aparece juros flatex totais pagos no valor de 0,12 €. É necessário declarar no IRS? Se sim, em que anexo?

Desde já obrigado.

Olá Ricardo,

Sim, as mais-valias de empresas estrangeiras são declaradas no anexo J.

Os juros são Flatex são também no anexo J no quadro referente aos rendimentos de capitais.

É no mesmo quadro em que se declara os dividendos, correto?

Apenas se declara os juros recebidos?

Para o caso em concreto qual o código e país da fonte devo colocar, visto a Degiro ter sede na Holanda e o FlatexBank na Alemanha? E qual das restantes colunas se preenche?

Obrigado.

Olá Ricardo,

É uma boa questão, creio que o melhor será perguntar ao serviço de apoio ao cliente para saber qual o país correto.

Obrigado pela ajuda.

Cumprimentos

Boa tarde. Gostaria da sua ajuda para o seguinte:no anexo J por má informação da minha corretora, optei pelo não englobamento, e também porque no balcão das Finanças me tinham dito que as menos valias do ano passado seriam tidas em linha de conta automaticamente este ano de 2022. Afinal não foi feito o encontro de contas, por ter optado pelo não englobamento, o que neste caso deu origem a um imposto superior a 22.000€. As menos valias do ano passado eram de 111.000€ e as mais valias declaradas agora, 2022, eram cerca de 94.000€. Tudo isto se passou há… Read more »

Viva João, Pelo que entendi, fez a declaração de substituição do ano passado, optando pelo englobamento, e a deste ano também optando pelo englobamento. Se assim for, e pelo que descreveu, acho que fez muito bem. Sugiro ir acompanhando, pois não deverá ter de pagar quaisquer impostos relativos a 2021, ficando ainda com cerca de 17000 euros que poderão ser descontados para eventuais mais-valias relativas a 2022. Se for o caso, não desgrude a AT se vir que o processo não está a ser feito de forma ágil. Pode e deve reaver esses 22000€ que pagou de imposto relativamente a… Read more »

boas tardes eu nao pago impostos no pais onde trabalho pois estou isento por tabalhar como maritimo e em portugal estao a fazer com que eu page.

a monha pergunta e a seguinte pode ser isto dupla tribitacao e contra as regaras da concorencia?

obrigado

Olá Francisco,

No seu caso, não me parece que seja dupla tributação porque não está a ser tributado no país onde trabalha.

O facto de trabalhar para um determinado país, é menos importante do que o país onde tem a sua residência fiscal.

Se a sua residência fiscal for Portugal, então faz sentido que queiram tributar os rendimentos que tem noutros paises.

Olá Sergio!

Artigo Top! a ver se me consegue ajudar…este ano de 2024 venceram RSU´s atribuidas em 2019. Segundo a empresa, o valor total das RSU na data de vesting devem ser tributadas em sede de IRS, no entanto a empresa não reflete em recibo de vencimentos, sendo da minha responsabilidade fazer a declaração à AT. o valor em qurestao deve ser declarado em categoria A e posteriormente se tiver mais-valias originadas na diferença entre a compra e a venda declarar em categoria G… estou correta?

Olá Lara,

Esse é o meu entendimento. Há alguns anos atrás tive uma situação idêntica, e a declaração do IRS já vinha preenchida com o montate correto.

Isso acontece porque a empresa está obrigada a declarar esse tipo de rendimento.