A sua corretora diz-lhe que está a ganhar 20% numa determinada posição. Será que pode confiar neste valor?

Use a regra de ouro: confirme sempre!

Um destes dias, estava a analisar a minha carteira de ações diretamente no site da corretora DEGIRO, mas poderia ser qualquer outra, e fiquei positivamente surpreendido ao constatar que a minha posição da AT&T estava positiva.

-“Não pode ser, algo está mal”. Eu tinha a sensação que estava a perder dinheiro naquelas ações e que se as vendesse, estaria a incorrer numa perda significativa em vez de um ganho ligeiro.

Fui validar com os meus registos e eu estava certo, a minha posição da AT&T tinha uma desvalorização de cerca de 15% em relação ao que me é apresentado na área de cliente da corretora. Esta situação não é um caso isolado e certamente não acontece só comigo, mas muito provavelmente consigo também.

Entendendo o problema

Neste momento, deverá estar a perguntar-se se tal lhe acontece também e se não se está a enganar em relação aos potenciais lucros que está ter. Deixe-me esclarecer que o contrário também pode acontecer, a sua corretora pode comunicar-lhe que está a perder, por exemplo 10% e, na verdade, estar com um lucro potencial de 20%. Então o que se passa?

Há várias situações que podem originar esta incoerência, sendo uma delas a compra e venda de títulos da mesma empresa em corretoras diferentes. No entanto, mesmo que utilize uma única corretora, tal pode acontecer quando faz compras e vendas sem que casem completamente. Por exemplo, comprou 100 ações, depois vendeu 50, mais tarde comprou 20, etc.

O que acontece é que a sua corretora usa geralmente o critério de valorimetria do custo médio, em vez do que fiscalmente nós somos “obrigados” a usar pelo sistema fiscal português, que é o critério FIFO (First-In-First-Out). Usando o FIFO, as primeiras ações a entrar são as primeiras a sair. E este pequeno pormenor faz toda a diferença.

Um exemplo

Suponhamos que investe nos títulos de uma determinada empresa e que efetuou os seguintes movimentos

- Dia 1 – Compra de 100 títulos a 1 €

- Dia 2 – Venda de 20 títulos a 1.5 €

- Dia 3 – Compra de 80 títulos a 2.1 €

- Dia 4 – Venda de 100 títulos a 2 €

- Dia 5 – Compra de 100 títulos a 2 €

Após os movimentos acima, quantas ações tem em carteira e qual o lucro se as vendesse ao preço atual de 2.5 €?

Para qualquer um dos métodos, custo médio ou FIFO, o número de ações em carteira seria exatamente o mesmo. O que usualmente é diferente é o lucro considerado em cada alienação e a potencial valorização dos títulos em carteira.

Critério de Valorimetria – Custo Médio

Se fizermos o cálculo através do custo médio, à semelhança do que acontece com muitas corretoras, teremos as seguintes transações.

Repare que o preço de aquisição corresponde à média ponderada relativamente ao preço de aquisição e preço médio existente num determinado momento. Por esse motivo, o preço médio de aquisição no dia 4 é de 1.55 € enquanto o preço médio dos títulos em carteira é de 1.83€.

Considerando que os títulos estão atualmente a 2.50 €, então a valorização atual é de 107.20€, o que equivale a 37% de lucro.

Critério Valorimetria FIFO (First In First Out)

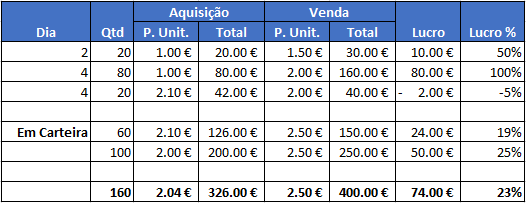

Considerando exatamente as mesmas transações, mas fazendo o cálculo através do método FIFO (o correto, de acordo com as nossas obrigações fiscais), teremos o seguinte:

A principal diferença aqui é que o preço médio não é considerado e os títulos têm de ser vendidos na mesma ordem com que foram adquiridos. Esse é o motivo pelo qual temos 2 transações no dia 4, uma correspondente à venda de 80 títulos que tinham custado 1 €, e outra sobre os restantes 20 títulos que tiveram um custo de 2.10 €.

Se quisermos saber o preço atual da carteira, teremos de considerar que dos 160 títulos, 60 foram adquiridos ao preço de 2.10 € e os outros 100, ao preço de 2 €. Concluímos, portanto que a valorização da carteira é de 23% com um lucro de 74 €.

Como pode ver, o método de cálculo pode influenciar drasticamente a perceção de lucro num determinado instante e isso poderá levá-lo a fazer decisões que não lhe são favoráveis.

Conclusão

Apesar de os diferentes critérios nos poderem dar valores diferentes para cada transação de venda, no total, o lucro positivo ou negativo deverá ser igual. Se agrupar os lucros de cada transação por método, verá que ambos apresentam um lucro no valor de ~162.00 €.

Se o valor total é igual para cada um dos métodos, não posso simplesmente ignorar e considerar apenas o valor que a corretora apresenta?

Pode! Se efetuar as transações de compra e venda todas num determinado ano. Também não deverá ter problemas se tiver apenas uma operação de venda a seguir a cada operação de compra e.g. compra 100, vende 100, compra mais 50, vende 50 e assim por diante.

Há vários problemas se não considerar o critério FIFO.

- O cálculo das mais-valias poderá estar incorreto de acordo com o que é sugerido pela AT (Autoridade Tributária);

- No final do ano, poderá querer vender algumas ações com lucro para compensar prejuízos e os títulos que vai vender, acrescentam ainda mais prejuízos;

- Não sabe exatamente a valorização da sua carteira ao preço atual dos títulos.

Se ainda não se registou gratuitamente no portal OneFinance, faça-o já. Sabia que ao registar as suas transações, tem acesso a relatórios que poderá usar para mais facilmente preencher a sua declaração de IRS?

Bons investimentos!

Boa tarde Sérgio, Consoante o seu exemplo em carteira não deveríamos ter 60 ações em carteira em vez das 160 ações mencionadas? Movimentos apresentados: Dia 1 – Compra de 100 títulos a 1 € = 100 títulos em carteira Dia 2 – Venda de 20 títulos a 1.5 € = 100-20 = 80 títulos Dia 3 – Compra de 80 títulos a 2.1 € = 80+80 = 160 títulos Dia 4 – Venda de 100 títulos a 2 € = 160-100= 60 títulos em carteira Fica com um total de 60 ações em carteira. Na secção “Critério Valorimetria FIFO (First… Read more »

Olá Daniela,

Obrigado pelo seu olhar atento. Faltava acrescentar a compra de 100 títulos a 2 € no dia 5.

Assim bate certo com seus cálculos?

Olá Sérgio,

Agora bate certo