Poderá estar a pagar mais de IRS por culpa da Degiro “esconder” os impostos cobrados em determinados mercados. Não só o seu lucro é menor como ainda pagará IRS sobre estes impostos.

Além das comissões cobradas pela Degiro, há outros impostos aplicados sobre transações de ações em determinado mercados, tais como o francês, italiano e Londres/Dublin, aparecendo com as seguintes designações na área “Resumo de carteira” .

- Imposto sobre transações financeiras francês;

- Imposto sobre transações financeiras italiano;

- Imposto de selo Londres/Dublin

Nota: Há impostos similares para outros mercados mas estes foram os que me deparei até hoje. Para ver todas as taxas de imposto sobre transações, clique aqui (pdf disponibilizado no site da Degiro).

Compreendendo o problema dos impostos escondidos

Se eu disse que estes impostos aparecem discriminados na área “Resumo de carteira”, estes não parecem escondidos, de todo, como insinuei no título deste artigo mas, como se costuma dizer, o melhor local para esconder algo, é à vista de todos 🙂

A razão de eu considerar estes impostos escondidos é que eles não aparecem em mais lado nenhum, nem mesmo no relatório anual onde constam todas as transações efetuadas durante o ano anterior e, como tal, o mais provável é não os contabilizar na sua declaração de IRS.

Quando faz uma transação na Degiro, há essencialmente 4 fontes de informação onde pode consultar os detalhes dessa operação.

- Atividade – Transações – Esta secção tem informação sobre a transação compactada num único registo. A apresentação é limpa, intuitiva e organizada com a exceção de não ter toda a informação relevante. E é sobre isto que este artigo se refere.

- Email – Cada transação origina um email, ou se houve várias transações num curto espaço de tempo, estas podem vir discriminadas no mesmo email. A informação contida no email é também similar à que aparece acedendo à opção Atividade-Transações.

- Relatório anual – Geralmente no início do ano seguinte recebe então um relatório com toda a informação relevante sobre transações de compra e venda, dividendos e títulos em carteira. A informção que aqui consta é similar à providenciada no email e na aba transações.

- Atividade – Resumo de carteira – Esta área é a que apresenta mais informação mas é também a mais caótica. Por vezes uma única transação de compra/venda origina facilmente perto de 20 registos, o que se torna extremamente complexo quando há muitas transações.

O ponto onde quero chegar é que apesar de todas estas fontes de informação, em apenas uma delas é possível extrair a informação relevante sobre uma determinada transação, e por sinal, na mais complexa.

Tem de observar os detalhes

Eu sei que isto pode escapar a muitos de vós porque a informação relevante é apresentada de forma confusa. A imagem abaixo refere-se a uma única transação de venda e originou 17 linhas informativas. É um absurdo, sobretudo quando os 4 lotes de ações foram vendidos ao mesmo preço.

Por isso, não o censuro se até hoje não tiver olhado com atenção nesta secção. É muito mais simples extrair a informação numa única linha das outras fontes de informação, ainda que essa opção traga um custo associado. Lembre-se que a sabedoria está nos detalhes.

Quem é que tem prazer em escrutinar cada uma destas linhas para uma única transação?

Em busca dos impostos escondidos

Vamos começar a aventura, tal como um bom filme de Indiana Jones. Para tal, nada melhor do que apresentar exemplos concretos pois ajudam no processo cognitivo de aprendizagem pela experiência.

Estive a analisar as várias transações estrangeiras e escolhi uma que seja mais simples para não tornar o exemplo tão fastidioso.

Vamos lá então. Comprei ações da Go-AHEAD em 2017 por 2 vezes e vendia-as no início de 2019.

O que diz cada uma das fontes de informação:

Na aba “Transações” podemos ver que as taxas cobradas são de 4.76€ e 4.39€ respectivamente, perfazendo um total de 9.15€

No relatório de final de ano, podemos constatar que a informação é idêntica e está em sintonia com o que é apresentado na aba transações.

O email apresenta também a mesma informação.

Olhando para estas 3 fontes de informação, parece que temos todos os dados necessários para calcular os ganhos/perdas sobre mais-valias e preencher a declaração de IRS de forma precisa.

No entanto, olhando com atenção na aba “Resumo de carteira” (imagens seguintes) vimos que há detalhes que foram omitidos, nomeadamente o imposto de selo Londres/Dublin em ambas as transações de compra.

Na primeira transação o valor é de 9.51€ e na 2.ª é de 4.91€, totalizando 14.42€

Umh.. podemos já concluir que o seu lucro encolheu 14.42€ porque para todos os efeitos, teve esta despesa adicional.

Geralmente na venda, não se paga este imposto. Somente a taxa à Degiro que foi de 5.81€.

Cálculo do lucro

O facto de termos um custo acrescido sobre as mais-valias é mau, mas pior ainda é pagar impostos adicionais sobre estas despesas que não foram contabilizadas.

Atendendo ao detalhe das transações e relatório anual, o seu cálculo do lucro/perda antes de impostos é o seria de 201.18€ relativo a Valor venda – valor de compra – somatório taxas (3105.0 – 983.39 – 1905.47 – 5.81 – 9.15)

Só que não é bem assim. Se deixou escapar o imposto de selo que pagou “sem saber”, o seu lucro antes de imposto é na verdade 186.76€ (201.18€ – 14.42€)

Até aqui, nada de especial mas recorde-se que tem de pagar imposto sobre mais-valias. Considerando que paga os 28% da taxa liberatória, vamos ver como fica o lucro final em cada um dos casos.

A ironia é que não só não recebeu os 201.18€ mas ainda vai pagar imposto de 28% sobre os 14.42€ de imposto de selo.

Imposto sobre mais-valias = 201.18 * 0.28 = 56.33€

Há também aquele ditado que diz que a ignorância é uma benção, mas não neste caso. Você pensa que teve um lucro líquido de 144.85€ (201.18€ – 56.33) mas a verdade é que o seu lucro é de apenas 130.43€ (144.85€ – 14.42€)

Se contabilizar o imposto de selo na sua declaração de IRS vai pagar menos imposto, porque os 28% serão aplicados sobre os 186.76€ e pode deduzir o imposto de selo ao seu lucro.

Lucro = 186.76 * 0.72 = 134.47€

Se não se aperceber que lhe foi cobrado o imposto de selo, ou outro similar, poderia pensar que estava a lucrar 144.85€ (201.18*0.72) quando na verdade o seu lucro é de apenas 130.43€

Fazendo as coisas corretamente, além de não ter falsas expectativas em relação ao seu lucro, este ainda “aumenta” para 134.47€

O tarifário da Degiro nestes casos já não é assim tão em conta. E não falei ainda (neste artigo, pelo menos) da comissão de 0.1% sobre as transações em moeda diferente do euro. Não o querendo assustar, acabou de perder mais ~6€ referente a esta taxa que, esta sim, totalmente escondida pois não aparece em lado nenhum além de vir descrita no tarifário. Veja outras razões para não investir com a Degiro.

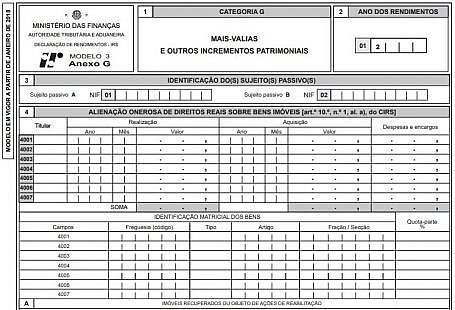

Como declarar este imposto no IRS

O quadro 9.2 A do anexo J tem a coluna “Imposto pago no Estrangeiro” onde pode reportar o valor cobrado em impostos. O meu entendimento é que esta é a coluna certa a declarar este montante. O aborrecimento pode vir posteriormente caso a AT exija que seja devidamente comprovado por documento emitido pela autoridade fiscal do país de origem dos rendimentos.

A outra opção, creio que não tão acertada, seria a de declarar este imposto de selo na coluna “Despesas e Encargos”. A interpretação da lei é muitas vezes dúbia.

Em qualquer dos casos, não está a fugir à lei, uma vez que está a declarar despesas que efetivamente subtraíram o seu lucro. Mas na dúvida, é sempre melhor contactar a AT através do e-balcão. Dessa forma, tem uma “prova” escrita (apesar da resposta não ser vinculativa) que lhe permite justificar o porquê de ter declarado da forma como foi aconselhado.

Resumo

Se há uma recomendação que posso fazer em relação a este assunto é a de que esteja atento aos detalhes e siga o dinheiro. O mesmo acontece com os seus extratos bancários e as minúsculas despesas que de forma sistemática são debitadas da sua conta e que acabam por somar pequenas fortunas.

A Degiro não está de todo a propiciar um trabalho em prol do seu cliente e peca por falta de transparência. E isso pode ter um impacto profundo na sua carteira.

Se fizer uma transação de venda por semana similar à do meu exemplo, ao fim do ano perderá cerca de 210€ sem contar que estava completamente iludido sobre o seu lucro real.

E por último, se tem estes impostos extra, declare-os no seu IRS. É um direito que tem e que lhe permite poupar muito dinheiro.

Olá,

Esses impostos sobre transações financeiras (itãlia e frança) ainda existem? não eram de 2013???

Olá João,

Sim, estes impostos ainda existem e inclusive já me foram cobrados este ano.

É de facto impressionante como é que a DeGiro é deixada operar em Portugal não produzindo um relatório final que seja adequado à declaração de impostos. Também fiz as contas à compra e venda de cada movimento (compra e venda) e nada bate certo com o relatório anual. Parece que andam a brincar. Mas duvido que a AT ache piada à brincadeira se tivermos o azar de ser chamados.

Sim, transparência e Degiro não rimam muito bem.

É inacreditável que uma empresa a operar em Portugal não seja clara para com a AT! No fundo fazemos a declaração do IRS incorrecta. Se a AT nos chamar.. lá vai de multa por incorreção dos dados.

Talvez porque a DEGIRO tem autorização, mas não está sobre a alçada do banco de Portugal.